Najlepsze dywidendowe fundusze ETF do inwestowania

7 najlepszych dywidendowych funduszy ETF do długoterminowego inwestowania w 2024 r:

-

JEPI - stały miesięczny dochód, niższa zmienność

-

PFF - stabilność, wysokie zyski z dywidend

-

MORT - zróżnicowana ekspozycja na rynek kredytów hipotecznych

-

IDV - międzynarodowa dywersyfikacja, wysokie dywidendy

-

DIVS - aktywne zarządzanie, globalna dywersyfikacja

-

DDIV - czynnik dynamiki, dochód z dywidend

-

MADVX - Wysoka stopa dywidendy, dywersyfikacja sektorowa

W tej wnikliwej analizie eksperci TU zagłębiają się w najlepsze fundusze ETF (Exchange-Traded Funds) o wysokiej dywidendzie do długoterminowych inwestycji w 2024 roku. Dyskusja koncentruje się na unikalnych strategiach stosowanych przez te fundusze ETF, od skupionych na stabilności opcji kupna po globalną dywersyfikację. Inwestorzy mogą odkrywać możliwości w różnych sektorach, w tym w technologii, nieruchomościach i akcjach uprzywilejowanych. Koncentrując się na generowaniu dochodu i potencjale wzrostu, niniejszy artykuł stanowi kompleksowy przewodnik po ewoluującym krajobrazie dywidendowych funduszy ETF w nadchodzącym roku.

-

Czym jest dywidendowy fundusz ETF?

Dywidendowy fundusz ETF to fundusz inwestycyjny, który posiada zdywersyfikowany portfel akcji wypłacających dywidendę, zapewniając inwestorom wygodny sposób uzyskiwania regularnych dochodów.

-

W jaki sposób dywidendowe fundusze ETF generują dochód?

Dywidendowe fundusze ETF generują dochód poprzez inwestowanie w akcje spółek, które wypłacają część swoich zysków w formie dywidend. Fundusz ETF zbiera te dywidendy i wypłaca je swoim inwestorom.

-

Jakie są korzyści z inwestowania w dywidendowe fundusze ETF?

Inwestowanie w dywidendowe fundusze ETF oferuje potencjał stałego strumienia dochodów, dywersyfikację portfela poprzez szereg akcji wypłacających dywidendę oraz wygodę profesjonalnego zarządzania.

-

Jak często wypłacane są dywidendy w dywidendowych funduszach ETF?

Dywidendy w dywidendowych funduszach ETF są zazwyczaj wypłacane inwestorom regularnie, zwykle co kwartał. Częstotliwość może się różnić, ale zapewnia przewidywalny strumień dochodów dla inwestorów.

Dywidendowe fundusze ETF do długoterminowego inwestowania

| Nazwa ETF | Stock Ticker | AUM | Stopa dywidendy (%) | Współczynnik wydatków (%) |

|---|---|---|---|---|

|

JPMorgan Equity Premium Income ETF |

JEPI |

$30.563B |

11.56 |

0.59 |

|

iShares Global Preferred Stock ETF |

PFF |

$13.561B |

6.28 |

0.41 |

|

VanEck Mortgage REIT Income ETF |

MORT |

$259.902M |

10.68 |

0.46 |

|

iShares International Dividend Value ETF |

IDV |

$4.402B |

7.61 |

0.35 |

|

SmartETFs Dividend Builder ETF |

DIVS |

$29.994M |

7.74 |

0.4 |

|

First Trust Dorsey Wright Momentum & Dividend ETF |

DDIV |

$42.519M |

8.2 |

0.9 |

|

BlackRock Equity Dividend Fund |

MADVX |

$21.5B |

11.55 |

0.70 |

JPMorgan Equity Premium Income ETF (JEPI)

JPMorgan Equity Premium Income ETF (JEPI) wyróżnia się jako unikalny fundusz skoncentrowany na dochodzie o znacznych aktywach wynoszących ponad 31 miliardów dolarów na grudzień 2023 roku. JEPI stosuje podwójną strategię, aby zapewnić inwestorom stały miesięczny dochód. Po pierwsze, inwestuje w portfel akcji amerykańskich spółek o dużej kapitalizacji o niskiej zmienności, znanych z niezawodnych wypłat dywidend. Po drugie, fundusz aktywnie angażuje się w sprzedaż covered calls na indeks S&P 500, generując dochód z premii, jednocześnie ograniczając potencjalny wzrost w przypadku znacznych wzrostów na rynku.

Eksperci podkreślili poniżej kilka kluczowych powodów, dla których warto zainwestować w JEPI w 2024 r.

| Kluczowe powody, dla których warto zainwestować w JEPI w 2024 r. | Szczegóły |

|---|---|

|

Stały miesięczny dochód |

JEPI zapewnia stały miesięczny dochód dzięki dywidendom i covered calls, co jest dobrodziejstwem dla emerytów i osób poszukujących przepływów pieniężnych. Stałe wypłaty we wszystkich warunkach rynkowych zwiększają niezawodność. |

|

Niższa zmienność w porównaniu do rynku |

Koncentracja JEPI na odpornych akcjach o dużej kapitalizacji zmniejsza zmienność portfela, czyniąc go bezpieczniejszym wyborem na niespokojnych rynkach. |

|

Potencjał wyższego dochodu w warunkach wysokiej zmienności |

JEPI korzysta ze zmienności rynkowej, oferując potencjał zwiększonych miesięcznych wypłat dzięki strategii sprzedaży opcji. Idealny dla tych, którzy spodziewają się zawirowań rynkowych w 2024 r. |

|

Korzyści z dywersyfikacji |

Mieszanka akcji i opcji JEPI zapewnia dywersyfikację, ograniczając ryzyko i poprawiając ogólne zwroty z portfela. |

|

Doświadczony zespół zarządzający |

Zarządzany przez JPMorgan Asset Management, JEPI zapewnia wiarygodność odnoszącej sukcesy firmy, zapewniając niezawodny wybór akcji i zdyscyplinowaną sprzedaż opcji. |

10 największych udziałów tego funduszu ETF wymieniono poniżej w tabeli

| Nazwa spółki | Ticker akcji | Udział % |

|---|---|---|

|

Johnson & Johnson |

JNJ |

5.54% |

|

Verizon Communications Inc. |

VZ |

5.47% |

|

Coca-Cola Company (The) |

KO |

5.23% |

|

Procter & Gamble Company (The) |

PG |

5.11% |

|

Exxon Mobil Corporation |

XOM |

4.98% |

|

Chevron Corporation |

CVX |

4.79% |

|

Merck & Co, Inc. |

MRK |

4.76% |

|

PepsiCo, Inc. |

PEP |

4.62% |

|

AbbVie Inc. |

ABBV |

4.57% |

|

JPMorgan Chase & Co. |

JPM |

4.53% |

Analiza regionalna/sektorowa

| Region/Sektor | Alokacja (%) | Najważniejsze aktywa | Koncentracja |

|---|---|---|---|

|

Stany Zjednoczone |

98+ |

JNJ, PG, KO, PEP, XOM, CVX, MRK, ABBV |

Amerykańskie spółki wypłacające dywidendę, transakcje typu covered call na indeks S&P 500 |

|

Consumer Staples |

23.2 |

JNJ, PG, KO, PEP |

Defensywne, stały dochód |

|

Opieka zdrowotna |

18.2 |

MRK, ABBV |

Odporność, potencjał dywidendowy |

|

Technologie informacyjne |

12.5 |

Microsoft, Apple |

Dywersyfikacja z priorytetem dochodowym |

|

Energia |

10.2 |

XOM, CVX |

Dochód i potencjalne korzyści z cen energii |

|

Finanse |

8.3 |

JPM |

Dochód i ekspozycja na kluczowy sektor gospodarki |

|

Inne (przedsiębiorstwa użyteczności publicznej, przemysł, materiały itp.) |

< 5 |

- |

Dywersyfikacja |

|

Międzynarodowy |

< 2 |

- |

Dywersyfikacja |

Wybicie z kanału trendu spadkowego

Wykres pokazuje wybicie z kanału trendu spadkowego ustanowionego w czerwcu 2022 roku. Cena pewnie przekroczyła górną linię kanału, sygnalizując potencjalne przejście od niedźwiedziego do zwyżkowego impetu. Co więcej, utrzymanie ceny powyżej zarówno 50-dniowej, jak i 200-dniowej EMA wskazuje na potencjał trwałego wzrostu.

ETF iShares Preferred & Income Securities (PFF)

Fundusz iShares Preferred & Income Securities ETF (PFF) oferuje unikalne podejście inwestycyjne w 2024 r., łącząc aspekty akcji i obligacji. Jako akcje uprzywilejowane, PFF zapewnia stabilny strumień dochodów podobny do tradycyjnych obligacji korporacyjnych, ale wiąże się z pewnym ryzykiem, brakiem ochrony przed niewypłacalnością i utrzymywaniem pozycji drugorzędnej w przypadku likwidacji.

Atrakcyjność PFF polega na priorytetowym traktowaniu dywidend w stosunku do akcji zwykłych, zapewniając inwestorom stały dochód. Należy jednak pamiętać o zwiększonym ryzyku bez ochrony przed niewypłacalnością. W przypadku likwidacji, posiadacze akcji uprzywilejowanych, w tym inwestorzy PFF, plasują się za właścicielami akcji zwykłych, podkreślając nieodłączne ryzyko, ale także potencjał zwiększonego dochodu.

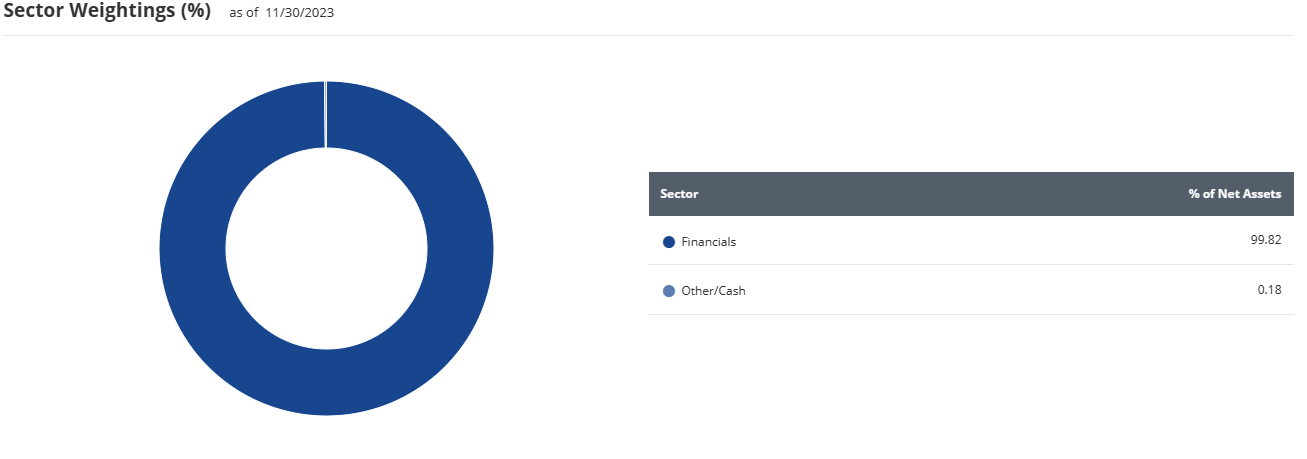

Ponieważ akcje uprzywilejowane są powszechnie wykorzystywane przez duże przedsiębiorstwa do finansowania, PFF ma znaczną koncentrację, z trzema czwartymi swoich aktywów w sektorze finansowym. Jest to zgodne z praktyką podmiotów z branży finansowej emitujących akcje uprzywilejowane.

Na dzień 27 grudnia 2023 r. PFF odnotował zwrot od początku roku na poziomie 2,47%, a jego wartość aktywów netto wynosi 26,35 USD na akcję. Dzięki rozsądnemu wskaźnikowi kosztów wynoszącemu 0,46%, PFF okazuje się opłacalny dla inwestorów, prezentując wyniki finansowe i wydajność oraz przyczyniając się do jego atrakcyjności w krajobrazie inwestycyjnym.

10 największych udziałów tego funduszu ETF wymieniono poniżej w tabeli

| Nazwa spółki | Ticker akcji | Holding % |

|---|---|---|

|

Wells Fargo & Co. |

WFC-G |

7.94% |

|

JPMorgan Chase & Co. |

JPM-B |

6.13% |

|

Bank of America Corp. |

BAC-B |

6.06% |

|

Citigroup Inc. |

C-Y |

4.93% |

|

Goldman Sachs Group Inc. |

GS-N |

4.41% |

|

Morgan Stanley |

MS-F |

4.00% |

|

Blackstone Mortgage Trust Inc. |

BXMT |

3.70% |

|

Citigroup Inc. Akcje depozytowe |

CIK |

3.64% |

|

NextEra Energy Inc. Jednostki uczestnictwa, seria 01/09/2025 |

NEEPR |

1.03% |

|

JPMorgan Chase & Co. Seria D |

JPMPD |

0.92% |

Analiza regionalna/sektorowa

| Region/sektor | Koncentracja | Potencjalnie najlepsze jednostki uczestnictwa |

|---|---|---|

|

Globalny (rynki rozwinięte) |

Dywersyfikacja na rynkach rozwiniętych |

JP Morgan Chase & Co., Wells Fargo & Co., HSBC Holdings plc, Deutsche Bank AG, Barclays PLC |

|

Spółki finansowe (banki) |

Wysoki dochód z dywidend z akcji uprzywilejowanych |

Citigroup Inc, Bank of America Corp, Morgan Stanley, Mitsubishi UFJ Financial Group Inc, BNP Paribas SA |

|

Przedsiębiorstwa użyteczności publicznej |

Stabilny dochód i niższa zmienność |

Duke Energy Corp., Exelon Corp., Southern Co., NextEra Energy Inc., Berkshire Hathaway Inc. |

|

Consumer Staples |

Stały dochód i defensywna charakterystyka |

Procter & Gamble Co., PepsiCo, Inc., Coca-Cola Co., Johnson & Johnson, Nestlé SA |

|

Inne sektory |

Mniejsza ekspozycja w celu dywersyfikacji |

Apple Inc., Microsoft Corp., Boeing Co., Johnson & Johnson, AbbVie Inc. |

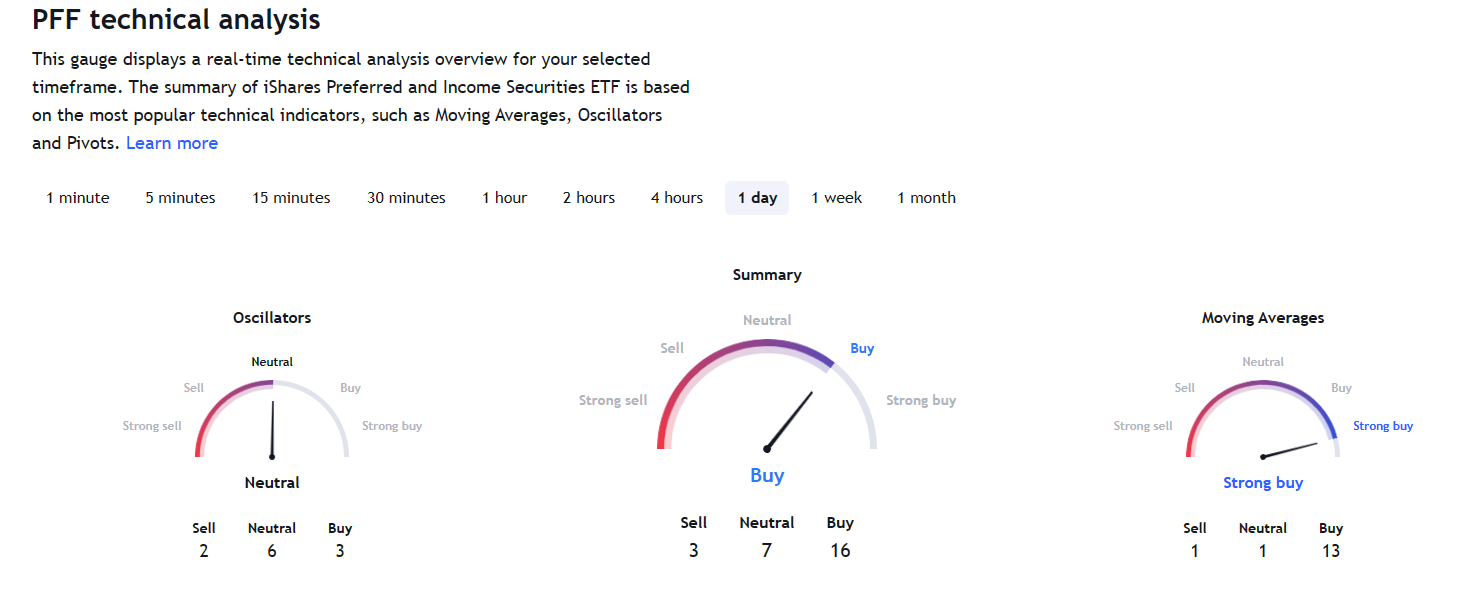

Analiza techniczna PFF

Wyraźne przełamanie trendu spadkowego

Wykres wskazuje na wyraźne przełamanie trendu spadkowego, który utrzymywał się od kwietnia 2022 roku. Cena niedawno przekroczyła linię trendu, wskazując na potencjalne przejście z niedźwiedziego na zwyżkowy momentum.

VanEck Mortgage REIT Income ETF (MORT)

Inwestowanie w VanEck Mortgage REIT Income ETF (MORT) w 2024 r. może być mądrym posunięciem z kilku powodów, które mogą zrozumieć zwykli inwestorzy. Po pierwsze, MORT koncentruje się na spółkach, które inwestują w kredyty hipoteczne, a nie w fizyczne nieruchomości, oferując unikalny sposób na wykorzystanie rynku nieruchomości bez posiadania rzeczywistych budynków. To, co czyni ten ETF atrakcyjnym, to potencjał wysokich dywidend, czyli pieniędzy regularnie wypłacanych inwestorom. Historycznie rzecz biorąc, tego typu spółki oferowały wyższe zyski z dywidend niż inne opcje inwestycyjne, co czyni je atrakcyjnymi dla tych, którzy chcą zwiększyć swoje dochody.

Ponadto MORT zapewnia ekspozycję na różne części rynku kredytów hipotecznych, takie jak agencyjne papiery wartościowe zabezpieczone hipoteką i kredyty komercyjne. Ta różnorodność może być korzystna dla inwestorów, rozkładając ryzyko na różne obszary sektora kredytów hipotecznych. Ponadto ETF dostosowuje się do ewoluującego rynku finansowania hipotecznego, potencjalnie pozycjonując się na zyski w miarę zmian w branży. VanEck Mortgage REIT Income ETF (MORT) ma wskaźnik kosztów na poziomie 0,43%.

Chociaż ETF doświadczył pewnych wzlotów i upadków, wykazał dodatnie zwroty, dążąc do zakończenia roku na plusie z około 5% zwrotami. Wyniki te, w połączeniu z koncentracją na około 25 akcjach nieruchomości o wysokiej rentowności, mogą być kuszące dla inwestorów poszukujących zarówno wzrostu, jak i dochodu.

10 największych udziałów tego funduszu ETF wymieniono poniżej w tabeli

| Nazwa spółki | Ticker akcji | Holding % |

|---|---|---|

|

AGNC Investment Corp. |

AGNC |

14.49% |

|

Starwood Property Trust, Inc. |

STWD |

10.71% |

|

Rithm Capital Corp. |

RITM |

8.13% |

|

Blackstone Mortgage Trust, Inc. |

BXMT |

7.70% |

|

Two Harbors Investment Corp. |

TWO |

5.51% |

|

New Residential Investment Corp. |

NRZ |

5.25% |

|

Ladder Capital Corp. |

LADR |

4.51% |

|

Invesco Mortgage Capital, Inc. |

IVR |

4.05% |

|

ARCP Capital Holdings, LLC |

ARCP |

3.80% |

|

Capstead Mortgage Corp. |

CMO |

3.76% |

iShares International Select Dividend ETF (IDV)

Inwestycja w iShares International Select Dividend ETF (IDV) w 2024 r. stanowi atrakcyjną okazję dla inwestorów, którzy chcą zdywersyfikować swój portfel dochodów poza granice USA. Jedną z głównych atrakcji IDV jest jego zdolność do oferowania ekspozycji na międzynarodowe spółki, które często przynoszą wyższe dywidendy niż ich krajowe odpowiedniki. Portfel 100 akcji funduszu ETF obejmuje takie firmy jak Rio Tinto, Eni i British American Tobacco, zapewniając inwestorom zróżnicowany koszyk ugruntowanych graczy o dużej kapitalizacji, podobnych do akcji amerykańskich blue chipów.

Jedną z godnych uwagi zalet IDV jest uproszczenie złożoności związanej z inwestowaniem w akcje międzynarodowe. Zamiast poruszać się po zawiłościach poszczególnych pozycji i radzić sobie z nieregularnymi harmonogramami płatności, inwestorzy mogą czerpać korzyści z globalnego dochodu z dywidend za pośrednictwem jednego, dobrze zarządzanego funduszu. To usprawnienie sprawia, że jest to atrakcyjna opcja dla tych, którzy szukają międzynarodowego dochodu bez kłopotów.

Co więcej, obecne warunki rynkowe stanowią dodatkową zachętę do rozważenia IDV w 2024 roku. Niektóre rynki międzynarodowe, w szczególności w Europie, notowane są po niższych wycenach w porównaniu do Stanów Zjednoczonych, potencjalnie oferując okazje dla inwestorów poszukujących dywidend. Jest to zgodne z celem funduszu, jakim jest zapewnienie ekspozycji na akcje rynków rozwiniętych, które w przeszłości oferowały solidne zyski z dywidend.

Wyniki ETF dodatkowo wzmacniają uzasadnienie inwestycyjne, ze zwrotem od początku roku w wysokości 9,67% na dzień 22 grudnia 2023 r.

Poniżej w tabeli wymieniono 10 największych udziałów tego funduszu ETF

| Nazwa spółki | Ticker akcji | Holding % |

|---|---|---|

|

Nestlé S.A. |

NESN.SW |

5.23% |

|

Roche Holding AG |

ROG.SW |

3.97% |

|

Novartis AG |

NOVN.SW |

3.67% |

|

British American Tobacco plc |

BATS.L |

3.50% |

|

Unilever PLC |

ULVR.L |

3.20% |

|

Royal Dutch Shell plc |

RDS.A |

3.18% |

|

HSBC Holdings plc |

HSBA.L |

2.99% |

|

BP plc |

BP.L |

2.81% |

|

GlaxoSmithKline plc |

GSK.L |

2.78% |

|

Rio Tinto Group |

RIO.L |

2.74% |

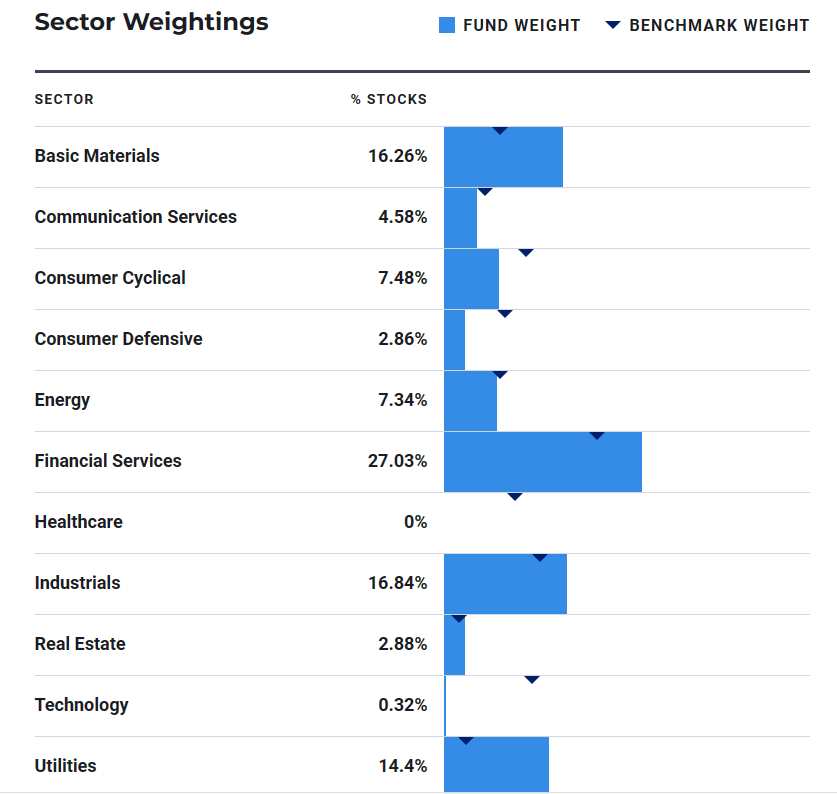

Wagi sektorowe

Analiza regionalna

| Procent | Region |

|---|---|

|

0.50% |

Afryka |

|

13.70% |

Azja Rozwinięta |

|

11.20% |

Australazja |

|

9.80% |

Kanada |

|

8.40% |

Europa bez euro |

|

30.30% |

Strefa euro |

|

8.90% |

Japonia |

|

1.30% |

Bliski Wschód |

|

15.90% |

Wielka Brytania |

-

Wybicie powyżej 26,60 USD jest postrzegane jako pozytywny znak, sugerujący, że poprzedni trend spadkowy może dobiegać końca

-

To wybicie może wskazywać na potencjalną zmianę trendu inwestycyjnego, stwarzając inwestorom okazję do skorzystania z potencjalnego ruchu w górę.

SmartETFs Dividend Builder ETF (DIVS)

Inwestycja w SmartETFs Dividend Builder ETF (DIVS) w 2024 roku wydaje się dobrym pomysłem. Jest on aktywnie zarządzany i koncentruje się na silnych spółkach z solidną historią. Portfel obejmuje około 35 równie ważnych pozycji, priorytetowo traktując siłę finansową i przyszły wzrost dywidend.

To, co jest interesujące w DIVS, to jego globalna dywersyfikacja, z 60% udziałem akcji amerykańskich i 40% udziałem akcji międzynarodowych. Pozwala to nie tylko rozłożyć ryzyko, ale także skorzystać z różnych możliwości rynkowych.

DIVS wyróżnia się tym, że bierze pod uwagę nie tylko historyczny wzrost, ale także kondycję ekonomiczną każdej spółki. Ma pięciogwiazdkową ocenę od Morningstar i osiągnął dobre wyniki, ze zwrotem 6,39% na dzień 26 grudnia 2023 r., przewyższając swój benchmark, indeks MSCI World Index. Pomimo istnienia od 2021 r., DIVS zgromadził aktywa o wartości 29,994 mln USD, co wskazuje na rosnące zainteresowanie jego unikalnym podejściem.

DIVS zapewnia dobrą mieszankę sektorów, obejmującą sektory cykliczne, defensywne i technologiczne. Ta dywersyfikacja pomaga poruszać się w różnych warunkach ekonomicznych i trendach branżowych. Przy wskaźniku kosztów na poziomie 0,65%, DIVS jest opłacalnym wyborem dla aktywnie zarządzanego funduszu, pozwalając potencjalnie skorzystać z eksperckiego zarządzania bez wysokich opłat.

10 największych udziałów tego funduszu ETF wymieniono poniżej w tabeli

| Nazwa spółki | Ticker akcji | Holding % |

|---|---|---|

|

Broadcom Inc. |

AVGO |

5.02 |

|

Aflac Incorporated |

AFL |

3.42 |

|

Novo Nordisk A/S Klasa B |

NVO |

3.42 |

|

Eaton Corp. Plc |

ETN |

3.39 |

|

Atlas Copco AB Klasa A |

ATLAC |

3.23 |

|

ABB Ltd |

ABB |

3.17 |

|

Illinois Tool Works Inc. |

ITW |

3.13 |

|

Emerson Electric Co. |

EMR |

3.07 |

|

Mondelez International, Inc. |

MDLZ |

3.04 |

|

BlackRock, Inc. |

BLK |

2.99 |

Analiza regionalna

| Region | Waga (%) | Najważniejsze spółki (według kraju) |

|---|---|---|

|

Ameryka Północna, Środkowa i Południowa |

59.01 |

Broadcom (USA), Aflac (USA), Eaton Corp. (USA), Emerson Electric (USA), Mondelez International (USA) |

|

Europa |

36.41 |

ABB (Szwajcaria), Atlas Copco (Szwecja), Novo Nordisk (Dania), BlackRock (Wielka Brytania) |

|

Azja i Pacyfik |

2.55 |

Taiwan Semiconductor Manufacturing Company (Tajwan) |

|

Inne |

2.02 |

- |

Analiza sektorowa

| Sektor | Waga (%) | Najważniejsze spółki (według branży) |

|---|---|---|

|

Przemysł |

25.72 |

Eaton Corp., Atlas Copco, ABB, Illinois Tool Works |

|

Finanse |

15.46 |

Aflac, BlackRock |

|

Technologia |

10.24 |

Broadcom |

|

Opieka zdrowotna |

7.01 |

Novo Nordisk |

|

Dobra konsumpcyjne |

6.13 |

Mondelez International |

|

Pozostałe |

25.44 |

Zróżnicowane udziały w różnych sektorach |

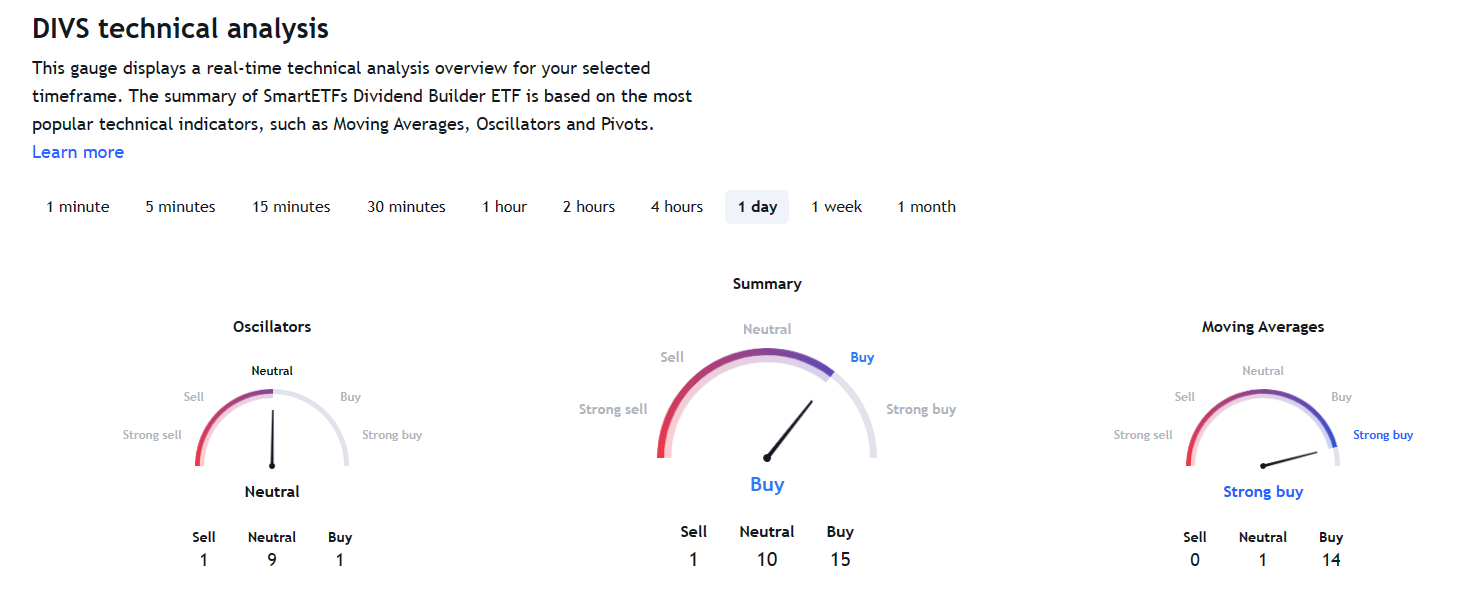

Cena jest bliska przełamania kluczowej strefy oporu, co sugeruje potencjał do ruchu w górę. Formacja podwójnego dna, w której cena dwukrotnie osiąga najniższy poziom przed wzrostem, sygnalizuje wzrostową dynamikę. Późniejszy trend wzrostowy jest wspierany przez linię trendu narysowaną z podwójnego dna, co stanowi dodatkowe potwierdzenie.

Analiza techniczna DIVS

First Trust Dorsey Wright Momentum & Dividend ETF (DDIV)

Inwestycja w fundusz ETF DDIV w 2024 r. wygląda obiecująco z kilku powodów. Po pierwsze, koncentruje się on na akcjach o dobrych wynikach, które historycznie radzą sobie dobrze w czasie. Jeśli rynek będzie nadal rósł w 2024 r., DDIV może zaoferować wysokie zwroty.

Po drugie, DDIV koncentruje się na akcjach przynoszących wysokie dywidendy, zapewniając potencjalne źródło dochodu w scenariuszu, w którym tradycyjne opcje, takie jak obligacje, mogą być mniej atrakcyjne ze względu na rosnące stopy procentowe. Zwiększa to atrakcyjność dla inwestorów pragnących zarówno wzrostu, jak i dochodu.

Nacisk DDIV na akcje o dużej i średniej kapitalizacji zapewnia stabilność, zwłaszcza w porównaniu z mniejszymi spółkami. Pomimo tego, że DDIV jest mniejszym funduszem ETF, wykorzystuje szanowane strategie momentum Dorsey Wright, dodając wyrafinowania swojemu podejściu. Wyróżnia go unikalna mieszanka wartości i portfela akcji o średniej kapitalizacji i wysokiej stopie dywidendy.

Staranny proces selekcji akcji, oparty na dynamice cen terminowych i 50 najwyższych stopach dywidendy, podkreśla przemyślaną strategię. Dobrze zdywersyfikowany portfel DDIV, obejmujący spółki o dużej, średniej i małej kapitalizacji z nachyleniem w kierunku cyklicznym, dobrze przygotowuje go na ożywienie gospodarcze. DDIV, notowany przy około 12-krotności zysków i przynoszący około 3%, oferuje połączenie potencjału wzrostu i dochodu, co czyni go atrakcyjnym wyborem dla strategicznego i zdywersyfikowanego portfela inwestycyjnego.

W poniższej tabeli wymieniono 10 największych udziałów tego funduszu ETF

| Nazwa spółki | Ticker akcji | Holding % |

|---|---|---|

|

OneMain Holdings, Inc. |

OMF |

5.34% |

|

Antero Midstream Corp. |

AM |

5.27% |

|

Kinder Morgan, Inc. |

KMI |

5.03% |

|

Iron Mountain Incorporated |

IRM |

3.29% |

|

Zions Bancorporation |

ZION |

3.19% |

|

Old Republic International Corporation |

ORI |

2.91% |

|

Darden Restaurants, Inc. |

DRI |

2.89% |

|

Phillips 66 |

PSX |

2.89% |

|

Chord Energy Corporation |

CHRD |

2.75% |

|

Popular, Inc. |

BPOP |

2.69% |

Analiza regionalna

| Region | Alokacja (%) |

|---|---|

|

Stany Zjednoczone |

97.7 |

|

Kanada |

2.3 |

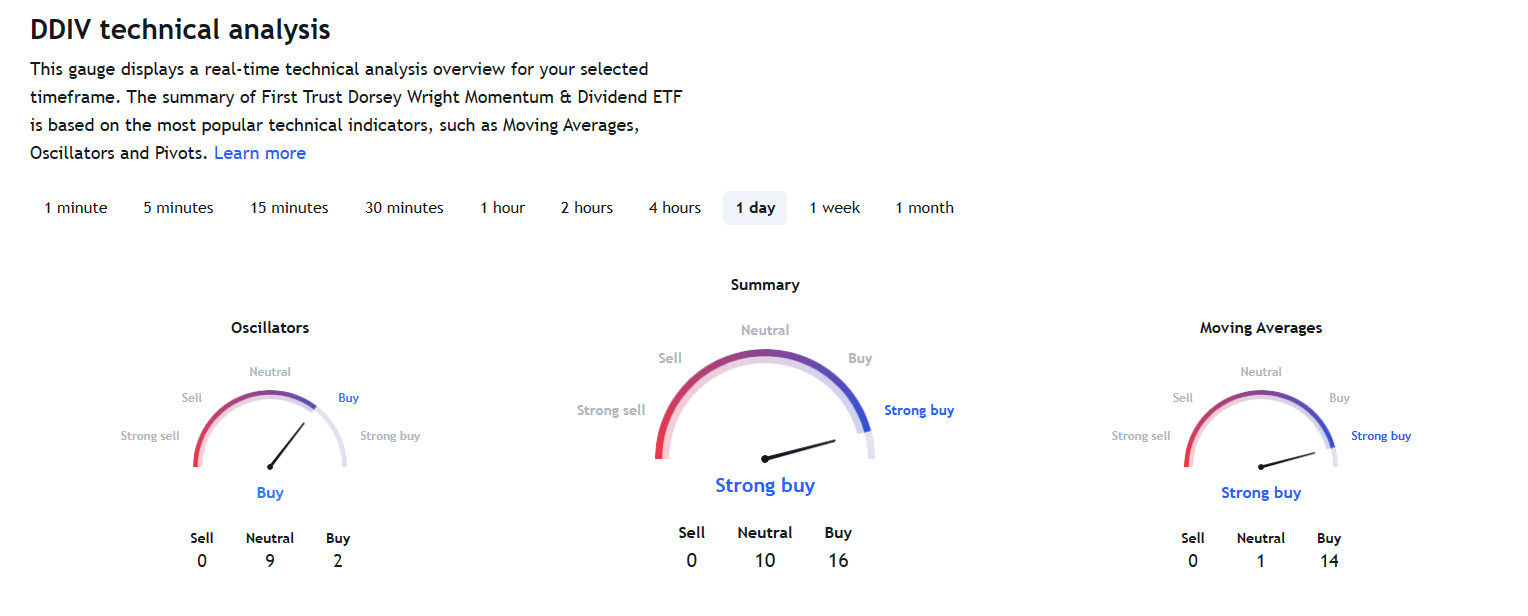

Analiza techniczna DDIV

Wyraźne przełamanie trendu spadkowego

Wykres wskazuje na wyraźne przełamanie trendu spadkowego, który utrzymywał się od kwietnia 2022 roku. Cena przekonująco przekroczyła linię trendu, wskazując na potencjalne przejście z niedźwiedziego na byczy impet. Dodatkowo, przełamanie znaczącej strefy oporu przy cenie 30,00 dodatkowo wspiera bycze perspektywy, ponieważ poziom ten wcześniej hamował ruch wzrostowy.

BlackRock Equity Dividend Fund (MADVX)

Inwestycja w MADVX w 2024 r. może być atrakcyjnym wyborem dla inwestorów zorientowanych na dochód, poszukujących połączenia wysokiej stopy dywidendy, ekspozycji na akcje amerykańskie, dywersyfikacji sektorowej, aktywnego zarządzania i historii stałych dywidend. Czynniki te łącznie sprawiają, że MADVX jest godną uwagi opcją dla tych, którzy szukają równowagi między dochodem a potencjałem wzrostu w swoim portfelu inwestycyjnym.

MADVX, reprezentowany przez swój symbol giełdowy, to BlackRock Equity Dividend Fund Institutional Shares. Posiada on rating Morningstar na poziomie 4 gwiazdek, co dodatkowo potwierdza jego wydajność. Fundusz wykazał się zdolnością do osiągania lepszych wyników niż jego benchmark, Russell 1000 Value Index, w ciągu ostatnich trzech lat, co zwiększa wiarygodność jego potencjału do generowania zwrotów.

BlackRock Equity Dividend Fund w 2024 r. może być opłacalny dla inwestorów poszukujących dochodu w oparciu o kilka czynników, które zaspokajają określone cele i tolerancję ryzyka.

Eksperci podkreślili poniżej kilka kluczowych powodów, dla których warto zainwestować w MADVX w 2024 r.

| Kluczowe cechy MADVX | Szczegóły |

|---|---|

|

1. Wysoka stopa dywidendy |

MADVX oferuje imponującą dwucyfrową stopę zwrotu, wynoszącą obecnie około 11,5%. To sprawia, że jest to atrakcyjny wybór dla inwestorów poszukujących niezawodnego źródła regularnego dochodu. |

|

2. Koncentracja na akcjach amerykańskich |

Fundusz inwestuje głównie w spółki wypłacające dywidendę w Stanach Zjednoczonych, wykorzystując stabilność i siłę amerykańskiego rynku dla zwiększenia zaufania inwestorów. |

|

3. Ekspozycja na wiele sektorów |

MADVX zapewnia dywersyfikację w różnych sektorach, w tym Consumer Staples, Financials, Healthcare i Utilities, ograniczając ryzyko dla dobrze zaokrąglonego portfela. |

|

4. Aktywne zarządzanie |

Stosując aktywną strategię zarządzania, MADVX wybiera akcje o dużym potencjale dywidendowym i perspektywach wzrostu, dostosowując się do zmieniających się warunków rynkowych w celu osiągnięcia lepszych wyników. |

|

5. Historia stałych dywidend |

MADVX ma historię konsekwentnego wypłacania dywidend, nawet podczas spadków na rynku, zapewniając stabilność inwestorom uzależnionym od dochodu. |

10 największych udziałów tego funduszu ETF wymieniono poniżej w tabeli

| Nazwa spółki | Ticker akcji | Holding % |

|---|---|---|

|

Brookfield Infrastructure Partners LP |

BIP |

6.01% |

|

Ares Capital Corp. |

ARCC |

5.87% |

|

New Residential Investment Corp. |

NRZ |

5.48% |

|

Fundusz Invesco High Yield 2024 Target Term Fund |

HYT |

5.09% |

|

PennantPark Investment Corp. |

PKC |

4.90% |

|

PIMCO Income Strategy Fund II |

PKI |

4.80% |

|

Athene Holding Ltd. |

ATH |

4.77% |

|

Cohen & Steers Closed-End Opportunity Fund Inc. |

COF |

4.66% |

|

First Republic Bank |

FRC |

4.64% |

|

Cohen & Steers Quality Income Real Estate Fund Inc. |

RLJ |

4.52% |

Jak działają dywidendowe fundusze ETF?

| Krok | Opis |

|---|---|

|

1. Instrumenty bazowe |

Dywidendowe fundusze ETF inwestują w portfel spółek wypłacających dywidendę, śledząc określony indeks lub aktywnie wybierane przez zarządzających funduszami. |

|

2. Pobieranie dywidendy |

Gdy spółki bazowe wypłacają dywidendy, ETF pobiera te wypłaty. |

|

3. Dystrybucja dywidend |

Fundusz ETF wypłaca następnie zebrane dywidendy swoim akcjonariuszom, zwykle co kwartał. |

|

4. Cena akcji |

Cena ETF zmienia się w zależności od popytu i podaży na rynku, podobnie jak w przypadku poszczególnych akcji. Dywidendy przyczyniają się do całkowitego zwrotu, podczas gdy zmiany cen akcji wpływają na wyniki. |

Słowniczek dla początkujących traderów

-

1

Dźwignia

Dźwignia Forex jest narzędziem umożliwiającym inwestorom kontrolowanie większych pozycji przy stosunkowo niewielkiej ilości kapitału, zwiększając potencjalne zyski i straty w oparciu o wybrany wskaźnik dźwigni.

-

2

Handel społecznościowy

Handel społecznościowy to forma handlu online, która pozwala indywidualnym inwestorom obserwować i powielać strategie handlowe bardziej doświadczonych i odnoszących sukcesy traderów. Łączy w sobie elementy sieci społecznościowych i handlu finansowego, umożliwiając inwestorom łączenie się, udostępnianie i śledzenie wzajemnych transakcji na platformach transakcyjnych.

-

3

Indeks

Indeks w handlu jest miarą wydajności grupy akcji, która może obejmować aktywa i papiery wartościowe w niej zawarte.

-

4

Wydajność

Rentowność odnosi się do zysków lub dochodów uzyskanych z inwestycji. Odzwierciedla zwroty generowane przez posiadanie aktywów, takich jak akcje, obligacje lub inne instrumenty finansowe.

-

5

Dywersyfikacja

Dywersyfikacja to strategia inwestycyjna polegająca na rozłożeniu inwestycji na różne klasy aktywów, branże i regiony geograficzne w celu zmniejszenia ogólnego ryzyka.

Zespół, który pracował nad tym artykułem

Mateusz Wawrzynowicz jest zawodowym pisarzem i tłumaczem. Posiada duże doświadczenie w zakresie tłumaczenia tekstów o tematyce finansowej i hwndlowej, współtworząc polską wersję serwisu Traders Union. „Jestem pasjonatem świata kryptowalut. Uwielbiam podróżować i uczyć się nowych rzeczy. Zgłębianie zawiłości świata kryptowalut jest bez wątpienia jedną z nich – dodaje.