Margin Call - Co to jest Margin Call? Odpowiadamy, jak uniknąć problemów

Handel z depozytem zabezpieczającym wiąże się z szeregiem potencjalnych korzyści, ale także z pewnym dodatkowym ryzykiem. Jednym z najważniejszych, które należy w pełni zrozumieć, jest wezwanie do uzupełnienia depozytu zabezpieczającego. Zasadniczo jest to żądanie brokera, abyś zwiększył kwotę kapitału na swoim koncie. Każdy broker ma odrębne zasady dotyczące oferowanego przez siebie rachunku depozytu zabezpieczającego, a moment, w którym należy zwiększyć kwotę kapitału na rachunku, różni się w zależności od brokera. Najczęstszym powodem wezwań do uzupełnienia depozytu zabezpieczającego jest handel z wysoką dźwignią finansową.

Ważne jest, aby pamiętać, że nie wszyscy brokerzy informują, że wymagany jest dodatkowy kapitał. Co więcej, Twój broker może również podjąć niezbędne działania w celu zwiększenia kapitału własnego Twojego konta, a firma może wybrać i sprzedać dowolne pozycje bez uwzględnienia zobowiązań podatkowych i finansowych. Dlatego tak ważne jest, aby dokładnie zrozumieć, w jaki sposób uruchamiane są wezwania do uzupełnienia depozytu zabezpieczającego i jak można ich uniknąć. Ten artykuł zawiera wszystkie informacje, które pozwolą ci szczegółowo zrozumieć znaczenie wezwania do uzupełnienia depozytu zabezpieczającego. Zanurzmy się więc w nim.

Co to jest wezwanie do uzupełnienia depozytu zabezpieczającego? Definicja

Ogólnie rzecz biorąc, wezwanie do uzupełnienia depozytu zabezpieczającego jest ostrzeżeniem lub wskaźnikiem od brokera, że saldo jednego lub więcej papierów wartościowych (które otworzyłeś pożyczając pieniądze) na Twoim rachunku zabezpieczającym spadło zbyt nisko. Innymi słowy, wartość kapitału własnego na rachunku zabezpieczającym nie jest już wystarczająca, aby spełnić wymagania brokera dotyczące depozytu zabezpieczającego. Gdy ma miejsce wezwanie do uzupełnienia depozytu zabezpieczającego, inwestor musi dodać papiery wartościowe lub pieniądze do swojego konta. Dodatkowo, jeśli to możliwe, możesz również sprzedać część swoich aktywów, które posiadasz na swoim koncie, aby rozwiązać wezwanie do uzupełnienia depozytu zabezpieczającego.

Kiedy można uzyskać wezwanie do uzupełnienia depozytu zabezpieczającego? Przykłady

Oto kilka przykładów z życia wziętych, przez które możesz przejść, aby lepiej zrozumieć koncepcję wezwania do uzupełnienia depozytu zabezpieczającego.

Wezwanie do uzupełnienia depozytu zabezpieczającego Przykład 1

Weźmy teraz inny prosty przykład, w którym decydujesz się na zakup 10 000 akcji pewnej spółki. Cena pojedynczej akcji wynosi 5 USD, więc łącznie będziesz potrzebować 50 000 USD. Masz jednak tylko 50 procent wymaganej kwoty. Decydujesz się więc pożyczyć pozostałe 50 procent od swojego brokera. Jednak wartość akcji spada o 25%, co stanowi również minimalny wymagany depozyt zabezpieczający od brokera. Wtedy możesz otrzymać wezwanie do uzupełnienia depozytu zabezpieczającego od swojego brokera.

Brokerzy dokonują depozytu zabezpieczającego i żądają dodatkowych środków na rachunku depozytu zabezpieczającego, aby zapobiec niespłaceniu pożyczonych pieniędzy.

Przykład 2 wezwania do uzupełnienia depozytu zabezpieczającego

Omówmy przykład w czasie rzeczywistym, aby zrozumieć, jak działa obliczanie depozytu zabezpieczającego. Załóżmy, że jako inwestor kupujesz akcje o wartości 10 000 USD, wykorzystując 5 000 USD gotówki i 5 000 USD depozytu zabezpieczającego. Niestety wartość zakupionych papierów wartościowych spadła do 7 000 USD. Tak więc procent kapitału własnego będzie wynosił:

7 000 USD (wartość bieżąca) - 5 000 USD (kwota pożyczki) = 2 000 USD (kapitał własny)

2 000 USD (kapitał własny) / 7 000 USD (wartość bieżąca) = 0,28

Procent kapitału własnego wyniesie:

0,28 x 100 = 28 procent

Jak widać, powyższe obliczenia pokazują, że procent kapitału własnego spadł do 28 procent.

Jednak zgodnie z zasadami i przepisami Twojego domu maklerskiego, musisz utrzymywać minimalną kwotę depozytu zabezpieczającego w wysokości 30 procent na swoim koncie. Procent kapitału własnego jest jednak niższy. W związku z tym dom maklerski wystawi wezwanie do uzupełnienia depozytu zabezpieczającego i będziesz musiał wpłacić następującą kwotę na swoje konto:

7000 USD (aktualna wartość) x 0,30 (wymagany minimalny procent) = 2100 USD

2100 USD (wymagany minimalny kapitał własny) - 2000 USD (aktualna kwota kapitału własnego) = 100 USD

Jak wynika z powyższych obliczeń, będziesz musiał wpłacić 100 USD dodatkowych środków na swoje konto, aby spełnić wymagania brokera.

Co należy zrobić w sytuacji wezwania do uzupełnienia depozytu zabezpieczającego?

Jednym z krytycznych czynników, który jest związany ze wszystkimi rodzajami i stylami handlu i którego nigdy nie można w pełni wyeliminować, jest "ryzyko". Wezwanie do uzupełnienia depozytu zabezpieczającego jest prawdopodobnie najważniejszym w handlu z depozytem zabezpieczającym i jeśli otrzymasz je od swojego brokera, rozważ zastosowanie poniższych praktyk, aby zaspokoić żądanie.

Natychmiastowe wpłacenie dodatkowych środków

Pierwszym i najbardziej oczywistym wyjściem jest natychmiastowe zdeponowanie dodatkowych wymaganych środków na rachunku depozytu zabezpieczającego. Pamiętaj, że musisz to zrobić przed terminem, jeśli chcesz spełnić wezwanie do uzupełnienia depozytu zabezpieczającego. W przeciwnym razie Twój dom maklerski będzie miał pełne prawo do sprzedaży jednego lub więcej Twoich papierów wartościowych bez wcześniejszego powiadomienia.

Likwidacja pozycji

Likwidacja jednej lub więcej pozycji w prostych słowach oznacza sprzedaż papierów wartościowych, takich jak obligacje lub akcje. W zamian otrzymujesz gotówkę, którą możesz wykorzystać do zaspokojenia wezwania do uzupełnienia depozytu zabezpieczającego.

Deponowanie akcji na koncie

Niektórzy brokerzy umożliwiają deponowanie akcji na koncie. Jednak w zależności od zasad obowiązujących w danym domu maklerskim, może to potrwać do kilku tygodni. Skontaktuj się ze swoim brokerem, aby upewnić się, że akcje zostaną zdeponowane przed upływem terminu wezwania do uzupełnienia depozytu zabezpieczającego.

Wymagania brokerów dotyczące depozytu zabezpieczającego

Zanim przejdziemy do szczegółów, ważne jest, aby pamiętać, że wymagania dotyczące depozytu zabezpieczającego są w dużej mierze zależne od przepisów i zasad zarządzania ryzykiem brokera, a także od rynku, na którym handlujesz. Dlatego ważne jest, aby wybrać brokera, który oferuje zasady dotyczące depozytu zabezpieczającego, które są odpowiednie dla twoich unikalnych potrzeb handlowych.

Wymagania dotyczące depozytu zabezpieczającego dla maklerów giełdowych

Ogólnie rzecz biorąc, maklerzy giełdowi mają bardziej rygorystyczne wymagania dotyczące depozytu zabezpieczającego w porównaniu z innymi rodzajami brokerów. Tutaj omówimy wymagania dotyczące depozytu zabezpieczającego dwóch najpopularniejszych maklerów giełdowych.

Interactive Brokers: Wymagania dotyczące depozytu zabezpieczającego

| Depozyt zabezpieczający | Zasady |

|---|---|

| Depozytzabezpieczający Depozyt zabezpieczający |

Zasady 25 procent x wartość akcji |

| Depozyt zabezpieczający Depozyt początkowy |

Zasady 25 procent x wartość akcji (100 procent ceny zakupu lub minimum 2 000 dolarów amerykańskich - zostanie wybrana mniejsza wartość) |

| Depozyt zabezpieczający Depozyt początkowy dla Reg T na koniec dnia |

Zasady 50 procent x wartość akcji |

| Depozyt zabezpieczający Depozyt zabezpieczający IRA (indywidualne konto emerytalne) |

Zasady Taka sama kwota gotówki |

| Depozyt zabezpieczający Gotówka, gotówka IRA (indywidualne konto emerytalne) |

Zasady 100 procent x wartość akcji |

| Depozyt zabezpieczający | Zasady |

|---|---|

| Depozyt zabezpieczający Depozyt zabezpieczający |

Zasady 2,50 USD na akcję, jeśli wartość akcji jest mniejsza lub równa 2,50 USD |

| Depozyt zabezpieczający Depozyt początkowy |

Zasady Takie same jak powyżej |

| Depozyt zabezpieczający Depozyt początkowy dla Reg T na koniec dnia |

Zasady 50 procent x wartość akcji |

| Depozyt zabezpieczający Depozyt zabezpieczający IRA (indywidualne konto emerytalne) |

Zasady Taka sama kwota gotówki |

| Depozyt zabezpieczający Gotówka, gotówka IRA (indywidualne konto emerytalne) |

Zasady Nie dotyczy |

Webull: Wymogi dotyczące depozytu zabezpieczającego

| Typ zabezpieczenia | Wymóg utrzymania | Wymóg początkowy | Wymogi dla transakcji jednodniowych |

|---|---|---|---|

| Typpapieru wartościowego Wartość powyżej 5 USD |

Wymóg utrzymania 25 procent x wartość depozytu zabezpieczającego |

Wymóg początkowy 50 procent x wartość marginesu |

Wymagania dla handlu dziennego 25 procent x wartość depozytu zabezpieczającego |

| Rodzaj papieruwartościowego Wartość większa niż 3 dolary amerykańskie, ale mniejsza niż 4,99 dolara amerykańskiego |

Wymóg utrzymania 50 procent x wartość depozytu zabezpieczającego |

Wymóg początkowy 50 procent x wartość marginesu |

Wymagania dla handlu dziennego 25 procent x wartość depozytu zabezpieczającego |

| Rodzaj papieru wartościowego Wartość poniżej 2,99 USD |

Wymóg utrzymania 100 procent x wartość depozytu zabezpieczającego |

Wymóg początkowy 100 procent x wartość marginesu |

Wymagania dla handlu dziennego 25 procent x wartość depozytu zabezpieczającego |

| Typ zabezpieczenia Fundusze ETF z dźwignią 2x |

Wymóg utrzymania 50 procent x wartość depozytu zabezpieczającego |

Wymóg początkowy 50 procent x wartość marginesu |

Wymagania dla handlu dziennego 50 procent x wartość depozytu zabezpieczającego |

| Typ zabezpieczenia Fundusze ETF z dźwignią 3x |

Wymóg utrzymania 75 procent x wartość depozytu zabezpieczającego |

Wymóg początkowy 75 procent x wartość marginesu |

Wymagania dla handlu dziennego 75 procent x wartość depozytu zabezpieczającego |

| Typ papieru wartościowego | Wymóg utrzymania | Wymóg początkowy | Wymogi dla transakcji jednodniowych |

|---|---|---|---|

| Typpapieru wartościowego Wartość powyżej 16,625 USD |

Wymóg utrzymania 30 procent x wartość depozytu zabezpieczającego |

Wymóg początkowy 30 procent x wartość depozytu zabezpieczającego |

Wymagania dla handlu dziennego 25 procent x wartość depozytu zabezpieczającego |

| Rodzaj papieru wartościowego Wartość większa niż 5 USD, ale mniejsza niż 16,625 USD |

Wymóg utrzymania 5 USD na akcję |

Wymaganie początkowe 5 USD na akcję |

Wymagania dla handlu dziennego 25 procent x wartość depozytu zabezpieczającego |

| Rodzajpapieru wartościowego Wartość większa niż 2,51 USD, ale mniejsza niż 4,99 USD |

Wymóg utrzymania 100 procent x wartość depozytu zabezpieczającego |

Wymóg początkowy 100 procent x wartość marginesu |

Wymagania dla handlu dziennego 25 procent x wartość depozytu zabezpieczającego |

| Rodzaj papieru wartościowego Wartość poniżej 2,50 USD |

Wymóg utrzymania 2,50 USD na akcję |

Wymóg początkowy 2,50 USD na akcję |

Wymagania dla handlu dziennego 25 procent x wartość depozytu zabezpieczającego |

| Typ zabezpieczenia Fundusze ETF z dźwignią 2x |

Wymóg utrzymania 60 procent x wartość depozytu zabezpieczającego |

Wymóg początkowy 60 procent x wartość marginesu |

Wymagania dla handlu dziennego 50 procent x wartość depozytu zabezpieczającego |

| Typ zabezpieczenia Fundusze ETF z dźwignią 3x |

Wymóg utrzymania 90 procent x wartość depozytu zabezpieczającego |

Wymóg początkowy 90 procent x wartość marginesu |

Wymagania dla handlu dziennego 75 procent x wartość depozytu zabezpieczającego |

Ważne jest, aby pamiętać, że brokerzy mogą zmienić te wartości i związane z nimi wymagania bez wcześniejszego powiadomienia. Dlatego ważne jest, aby utrzymywać więcej niż minimalną kwotę kapitału na rachunku depozytu zabezpieczającego wymaganą przez brokera.

Wymagania dotyczące depozytu zabezpieczającego u brokerów Forex

Jak wspomniano powyżej, wymagania dotyczące depozytu zabezpieczającego w handlu na rynku Forex zależą od zasad i przepisów wydanych przez każdego brokera. Jednak typowe wymagania brokerów dotyczące depozytu zabezpieczającego dla handlu na rynku Forex mogą wynosić od 0,25 do 2 procent. Procent depozytu zabezpieczającego wynosi zazwyczaj około 1 do 2 procent dla konta, które zazwyczaj handluje ponad 100 000 jednostek walutowych. Tutaj omówimy wymagania dotyczące depozytu zabezpieczającego dwóch najpopularniejszych brokerów Forex.

Wymagania dotyczące depozytu zabezpieczającego FxPro

Moduł depozytu zabezpieczającego wykorzystywany przez dźwignię FxPro jest dynamiczny, co zależy głównie od instrumentu, którym handlujesz, lokalnych jurysdykcji i platformy handlowej, z której korzystasz. Najważniejszym czynnikiem jest bez wątpienia lokalna jurysdykcja. Dlatego też musisz skorzystać z kalkulatora depozytu zabezpieczającego, który oferuje FxPro, aby obliczyć depozyt zabezpieczający dla swoich transakcji.

Wymagania dotyczące depozytu zabezpieczającego XM

Maksymalna dźwignia finansowa i wymagany depozyt zabezpieczający brokera XM zależą od spółki zależnej brokera, z którego korzystasz, instrumentu, którym handlujesz i klas aktywów. Ogólne zasady XM dotyczące depozytu zabezpieczającego są następujące:

-

Broker wysyła ci wezwanie do uzupełnienia depozytu zabezpieczającego, jeśli stan twojego konta wynosi mniej niż 50 procent, a w celu uzupełnienia konta będziesz musiał wyjść z niektórych swoich pozycji.

-

Jeśli saldo konta spadnie poniżej 20%, broker może zacząć wychodzić z otwartych pozycji.

Wymagania dotyczące depozytu zabezpieczającego FOREX.com

FOREX.com jest jednym z najpopularniejszych brokerów online do handlu na rynku Forex. Poniższa tabela przedstawia typowe poziomy depozytu zabezpieczającego tego brokera w odniesieniu do najczęściej wymienianych par walutowych.

| Para walutowa | Minimalny wymagany depozyt zabezpieczający |

|---|---|

| Parawalutowa EUR/USD |

Minimalny wymagany depozyt zabezpieczający 2 procent |

| Para walutowa GBP/USD |

Minimalny wymagany depozyt zabezpieczający 5 procent |

| Para walutowa AUD/USD |

Minimalny wymagany depozyt zabezpieczający 3 procent |

| Para walutowa AUD/CAD |

Minimalny wymagany depozyt zabezpieczający 3 procent |

| Para walutowa USD/CAD |

Minimalny wymagany depozyt zabezpieczający 2 procent |

Wymagania dotyczące depozytu zabezpieczającego IG

IG to kolejny świetny broker online, który oferuje świetne narzędzia i środowisko do handlu na rynku Forex. Poniższa tabela wyjaśnia wymagania dotyczące depozytu zabezpieczającego tego brokera w odniesieniu do popularnych par walutowych.

| Para walutowa | Minimalny wymagany depozyt zabezpieczający |

|---|---|

| Parawalutowa EUR/USD |

Minimalny wymagany depozyt zabezpieczający 2 procent |

| Para walutowa GBP/USD |

Minimalny wymagany depozyt zabezpieczający 5 procent |

| Para walutowa AUD/USD |

Minimalny wymagany depozyt zabezpieczający 3 procent |

| Para walutowa EUR/JPY |

Minimalny wymagany depozyt zabezpieczający 4 procent |

| Para walutowa USD/CHF |

Minimalny wymagany depozyt zabezpieczający 2 procent |

Wymagania dotyczące depozytu zabezpieczającego u brokerów offshore

Większość brokerów offshore stawia niskie wymagania dotyczące marży w celu przyciągnięcia większej liczby inwestorów i traderów. Faktem jest jednak, że może to być bardziej ryzykowne niż w przypadku tradycyjnych brokerów internetowych z wielu powodów, zwłaszcza dla początkujących traderów. Najważniejszym powodem jest to, że większość brokerów offshore nie jest regulowana przez żaden renomowany organ finansowy. Jeśli więc coś pójdzie nie tak, jako trader nie będziesz w stanie zgłosić niewłaściwego postępowania swojego zagranicznego brokera w celu uzyskania odszkodowania. Co więcej, nawet jeśli zdecydujesz się na brokera z niskim depozytem początkowym, nadal będziesz odpowiedzialny za pełną wartość rynkową transakcji bazowej.

3 proste zasady: Jak uniknąć wezwania do uzupełnienia depozytu zabezpieczającego?

Jeśli chcesz uniknąć wezwań do uzupełnienia depozytu zabezpieczającego od swojego domu maklerskiego, musisz dokładnie zrozumieć wymagania dotyczące depozytu zabezpieczającego określone przez dom maklerski. W ten sposób będziesz w stanie podjąć niezbędne kroki, aby nie paść ofiarą wezwania do uzupełnienia depozytu zabezpieczającego.

Poniżej znajdują się trzy proste zasady, których można przestrzegać poza zrozumieniem wymagań brokera dotyczących depozytu zabezpieczającego.

-

Zasada nr 1: Unikaj wkładania wszystkich jajek do jednego koszyka i zdywersyfikuj swój portfel.

-

Zasada nr 2: Unikaj wykorzystywania całej siły nabywczej depozytu zabezpieczającego.

-

Zasada nr 3: Unikaj depozytu zabezpieczającego podczas handlu bardzo zmiennymi papierami wartościowymi.

Jak obliczyć poziom depozytu zabezpieczającego?

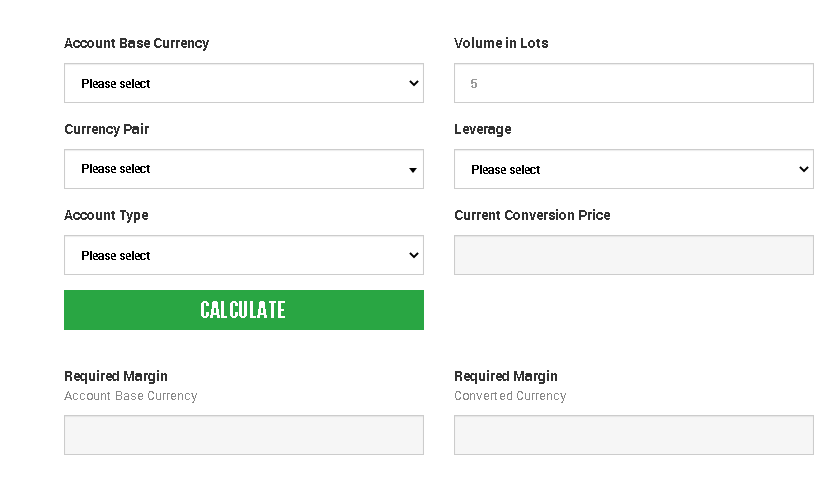

W celu obliczenia depozytu zabezpieczającego można skorzystać z dowolnego kalkulatora depozytu zabezpieczającego dostępnego online. Najlepszą praktyką jest korzystanie z kalkulatora depozytu zabezpieczającego dostarczonego przez brokera. Na przykład, jeśli używasz brokera XM do handlu online, rozważ skorzystanie z jego oficjalnego kalkulatora depozytu zabezpieczającego.

Spread Forex

Przykład

Aby skorzystać z kalkulatora depozytu zabezpieczającego XM, należy podać mu następujące informacje w celu obliczenia wymaganego depozytu zabezpieczającego.

-

Waluta bazowa konta = np. USD

-

Para walutowa = np. EUR/USD

-

Dźwignia finansowa = np. 100

-

Wielkość pozycji bazowej (w lotach) = np. 500 000 (łącznie 5 lotów)

-

Bieżący kurs wymiany = np. 1,254 EUR/USD

Kalkulator wykonuje obliczenia w następujący sposób:

Potrzebny depozyt zabezpieczający = (wielkość transakcji) / (bieżący kurs waluty rachunku x dźwignia)

Potrzebny depozyt zabezpieczający = (500 000) / (1,254 x 100)

Wymagany depozyt zabezpieczający = 3987,24 USD

Ryzyko związane z depozytem zabezpieczającym na rynku Forex

Teraz, gdy już wiesz, czym jest depozyt zabezpieczający w handlu na rynku Forex i jak się go oblicza, nadszedł czas, aby omówić związane z nim ryzyko. Bardzo ważne jest, aby dokładnie je zrozumieć, zanim zaczniesz pozyskiwać depozyt zabezpieczający do handlu na rynku Forex.

Ryzyko systemowe

Podstawowym ryzykiem związanym z handlem na rynku Forex z wykorzystaniem depozytu zabezpieczającego jest ryzyko systemowe. Jest ono spowodowane przez coś, co jest całkowicie poza kontrolą rynku, w wyniku czego cały system finansowy może się załamać. Obejmuje ono

-

Zmiany legislacyjne i regulacyjne

-

Konflikty polityczne i strajki

-

Dramatyczne decyzje finansowe, takie jak stopy procentowe, wzrost, inflacja itp.

Ryzyko płynności

Jak już wiesz, rynek Forex jest dość płynny, ale z pewnością nie oznacza to, że nie jest podatny na niską płynność. Kilka powodów, takich jak weekendy, święta bankowe, może spowodować spadek płynności.

Ryzyko dźwigni finansowej

Faktem jest, że możesz zarobić więcej pieniędzy, jeśli dźwignia jest wysoka, ale możesz również stracić dużą ilość pieniędzy. Nawet jeśli broker udostępnia wysoką dźwignię finansową, niekoniecznie trzeba z niej korzystać.

Czy istnieją korzyści z handlu z depozytem zabezpieczającym?

Oprócz związanego z tym ryzyka, handel z depozytem zabezpieczającym wiąże się również z kilkoma dużymi korzyściami. Niektóre z najważniejszych z nich wymieniono poniżej.

-

Zapewnia możliwość lewarowania aktywów w celu zwiększenia zysków.

-

Pozwala zarabiać na spadkach cen akcji.

-

Możesz wykorzystać handel z depozytem zabezpieczającym do dywersyfikacji swojego portfela.

-

Oferuje niższe stopy procentowe w porównaniu z pożyczkami.

-

Możesz spłacić pożyczone pieniądze według elastycznego harmonogramu (jeśli pożyczone pieniądze nie przekraczają minimalnej kwoty utrzymania depozytu zabezpieczającego).

Przypadek użycia 1 pozyskiwania depozytu zabezpieczającego

Załóżmy, że po przeprowadzeniu kompleksowych badań przewidujesz, że spółka XYZ nie będzie w stanie osiągnąć swoich celów finansowych ze względu na postępy konkurenta. W związku z tym pożyczasz 10 akcji spółki XYZ za pomocą swojego rachunku depozytu zabezpieczającego i sprzedajesz je za 5 000 USD po cenie 500 USD za akcję.

Po 10 miesiącach wartość akcji spółki XYZ spadła zgodnie z Twoimi przewidywaniami o 20%. Oznacza to, że pojedyncza akcja kosztuje teraz 400 USD. Kupujesz więc teraz 10 akcji spółki XYZ płacąc 4000 USD i zwracasz je do swojego biura maklerskiego. Zysk wynosi 1 000 USD. Oczywiście będziesz musiał zapłacić wszelkie należne podatki, odsetki od kredytu zabezpieczającego i prowizję.

Przypadek użycia 2 pozyskiwania depozytu zabezpieczającego

Jedną z największych zalet depozytu zabezpieczającego w zakresie handlu na rynku Forex jest to, że pozwala on inwestorom uczestniczyć w handlu na rynku Forex przy minimalnej kwocie. W przeciwnym razie inwestorzy będą musieli zdeponować do 100 000 jednostek.

Na przykład, jeśli para walutowa EUR/USD jest notowana na poziomie 1,1128 USD z wartością zakupu 1,11284 USD i wartością sprzedaży 1,11276. Decydujesz się na zakup jednego standardowego lota, ponieważ przewidujesz, że euro zwiększy swoją wartość w stosunku do dolara amerykańskiego. Ale obecnie nie masz wystarczającej ilości pieniędzy na koncie, aby kupić jeden standardowy lot, który wyniesie 111 248 dolarów amerykańskich (100 000 euro). W tym miejscu pojawia się depozyt zabezpieczający, który pozwala uczestniczyć w takich transakcjach z bardzo małą ilością pieniędzy. Załóżmy, że współczynnik depozytu zabezpieczającego w stosunku do EUR/USD twojego brokera wynosi tylko 2%, więc będziesz potrzebował tylko 2224,96 dolarów amerykańskich (2000 euro).

Najlepsi brokerzy do handlu z depozytem zabezpieczającym

Jeśli chcesz handlować na rynku Forex, musisz wybrać brokera Forex, który najlepiej odpowiada Twoim celom finansowym i potrzebom. Jednym z najważniejszych czynników, które należy wziąć pod uwagę, jest oprocentowanie pożyczek z depozytem zabezpieczającym. Dla Twojej wygody wybraliśmy trzech najlepszych internetowych brokerów Forex, którzy nie tylko oferują najlepsze środowisko handlowe Forex. Oferują również najniższe oprocentowanie pożyczek z depozytem zabezpieczającym dostępne w branży.

Webull - najlepszy dla amerykańskich akcji

Webull jest jednym z najlepszych brokerów online, który jest nie tylko w pełni regulowany, ale jest również uważany za brokera online o niskim ryzyku i niskich kosztach. Jest to stosunkowo nowa platforma handlowa online, ponieważ została założona w 2017 roku, ale zyskała tak dużą popularność dzięki niesamowitym narzędziom i funkcjom.

-

Stawka depozytu zabezpieczającego w USD: 7 procent

-

Minimalny depozyt zabezpieczający: 2 000 USD

-

Czas otwarcia konta: Jeden dzień

-

Konto demo: Dostępne

FxPro - Najlepszy dla rynku Forex

FxPro został założony w 2006 roku i jest jednym z najlepszych globalnych brokerów Forex. Jest w pełni regulowany przez najbardziej renomowane instytucje finansowe. Oferuje bezpłatne opcje wpłat i wypłat oraz niskie stawki marży. Może to być najlepszy wybór do handlu na rynku Forex z depozytem zabezpieczającym.

-

Liczba oferowanych walut bazowych: 9

-

Konto demo: Dostępne

-

Czas otwarcia konta: jeden dzień

-

Minimalny depozyt: 100 dolarów amerykańskich

Brokerzy interaktywni - najlepsi dla rynków międzynarodowych

Interactive Brokers to jedna z tych internetowych platform transakcyjnych, które oferują wszystko, czego potrzebujesz do prowadzenia transakcji niezależnie od preferencji. Jest w pełni regulowana i uważana za jeden z najtańszych internetowych domów maklerskich.

-

Minimalny depozyt: 0 USD dla większości typów kont

-

Konto demo: Dostępne

-

Czas założenia konta: 1 do 3 dni

-

Stawka depozytu zabezpieczającego w USD: 1,6%

-

Stawka depozytu zabezpieczającego GBP: 1,5 procent

-

Stawka depozytu zabezpieczającego EUR: 1,5 procent

Podsumowanie

Handel z depozytem zabezpieczającym wiąże się zarówno z korzyściami, jak i ryzykiem. Możesz jednak zminimalizować ryzyko dzięki kompleksowej strategii zarządzania ryzykiem, aby skorzystać z handlu z depozytem zabezpieczającym. Nie tylko pomoże ci to uczestniczyć w handlu, którego nie mógłbyś prowadzić w inny sposób, ale może również pomóc ci zmaksymalizować zyski w jak najkrótszym czasie. Mamy nadzieję, że ten przewodnik pomoże ci zrozumieć, czym jest handel z depozytem zabezpieczającym i jak radzić sobie z nim najbardziej efektywnie i skutecznie. Zachowaj te informacje w pamięci podczas wykonywania następnej transakcji z depozytem zabezpieczającym.

Najczęściej zadawane pytania

Co oznacza wykorzystany depozyt zabezpieczający?

W handlu z depozytem zabezpieczającym każda pozycja ma swój własny wymagany depozyt zabezpieczający, a wszystkie są sumowane przez brokera, co jest znane jako wykorzystany depozyt zabezpieczający.

Co oznacza kapitał własny?

Mówiąc najprościej, kapitał własny to całkowita wartość rachunku w czasie rzeczywistym. Obejmuje ona wszystkie otwarte pozycje, ale jeśli nie ma żadnej, to całkowite saldo będzie kapitałem własnym.

Czy można handlować na rynku Forex bez depozytu zabezpieczającego?

Nie tylko Forex, ale możesz także wykonywać inne rodzaje transakcji bez depozytu zabezpieczającego, jeśli chcesz. Osiągnięcie zysku zajmie jednak więcej czasu w porównaniu z potencjalnym zyskiem, który można osiągnąć, wykorzystując depozyt zabezpieczający.

Czy wezwanie do uzupełnienia depozytu zabezpieczającego jest szkodliwe?

Tak, wezwanie do uzupełnienia depozytu zabezpieczającego może być bardzo szkodliwe dla twojego konta handlowego, zwłaszcza jeśli nie rozwiążesz go w odpowiednim czasie. Broker będzie miał pełne prawo do rozpoczęcia sprzedaży Twoich papierów wartościowych bez wcześniejszego powiadomienia.

Słowniczek dla początkujących traderów

-

1

Dodatkowy

Xetra to niemiecki system obrotu giełdowego obsługiwany przez Giełdę Papierów Wartościowych we Frankfurcie. Deutsche Börse jest spółką dominującą Giełdy Papierów Wartościowych we Frankfurcie.

-

2

Handel

Handel polega na kupowaniu i sprzedawaniu aktywów finansowych, takich jak akcje, waluty lub towary, z zamiarem czerpania zysków z wahań cen rynkowych. Traderzy stosują różne strategie, techniki analizy i praktyki zarządzania ryzykiem, aby podejmować świadome decyzje i optymalizować swoje szanse na sukces na rynkach finansowych.

-

3

Margin Call

Wezwanie do uzupełnienia depozytu zabezpieczającego jest żądaniem skierowanym przez brokera lub instytucję finansową do tradera lub inwestora, który korzysta z depozytu zabezpieczającego (pożyczonych środków) w celu pokrycia potencjalnych strat na rachunku handlowym. Występuje, gdy wartość papierów wartościowych lub aktywów przechowywanych na rachunku spadnie poniżej określonego progu, znanego jako depozyt zabezpieczający lub wymóg depozytu zabezpieczającego, określony przez brokera.

-

4

Inwestor

Inwestor to osoba fizyczna, która inwestuje pieniądze w aktywa z oczekiwaniem, że ich wartość wzrośnie w przyszłości. Aktywa mogą być dowolne, w tym obligacje, skrypty dłużne, fundusze inwestycyjne, akcje, złoto, srebro, fundusze giełdowe (ETF) i nieruchomości.

-

5

Dźwignia

Dźwignia Forex jest narzędziem umożliwiającym inwestorom kontrolowanie większych pozycji przy stosunkowo niewielkiej ilości kapitału, zwiększając potencjalne zyski i straty w oparciu o wybrany wskaźnik dźwigni.

Zespół, który pracował nad tym artykułem

Peter Emmanuel Chijioke jest profesjonalnym autorem zajmującym się finansami osobistymi, rynkiem Forex, kryptowalutami, blockchain, NFT i Web3 oraz współtwórcą strony internetowej Traders Union. Jako absolwent informatyki z solidnym doświadczeniem w programowaniu, uczeniu maszynowym i technologii blockchain, posiada wszechstronną wiedzę na temat oprogramowania, technologii, kryptowalut i handlu na rynku Forex.

Posiadając umiejętności w zakresie technologii blockchain i ponad 7-letnie doświadczenie w tworzeniu artykułów technicznych na temat handlu, oprogramowania i finansów osobistych, zapewnia nam unikalne połączenie wiedzy teoretycznej i praktycznej. Jego zbiór umiejętności obejmuje różnorodne technologie i branże finansów osobistych, co czyni go cennym zasobem dla każdego zespołu czy projektu skoncentrowanego na innowacyjnych rozwiązaniach, finansach osobistych i technologiach inwestycyjnych.