Margin Call - Margin Call Nedir? Sorunları Nasıl Önleyeceğinizi Yanıtlıyoruz

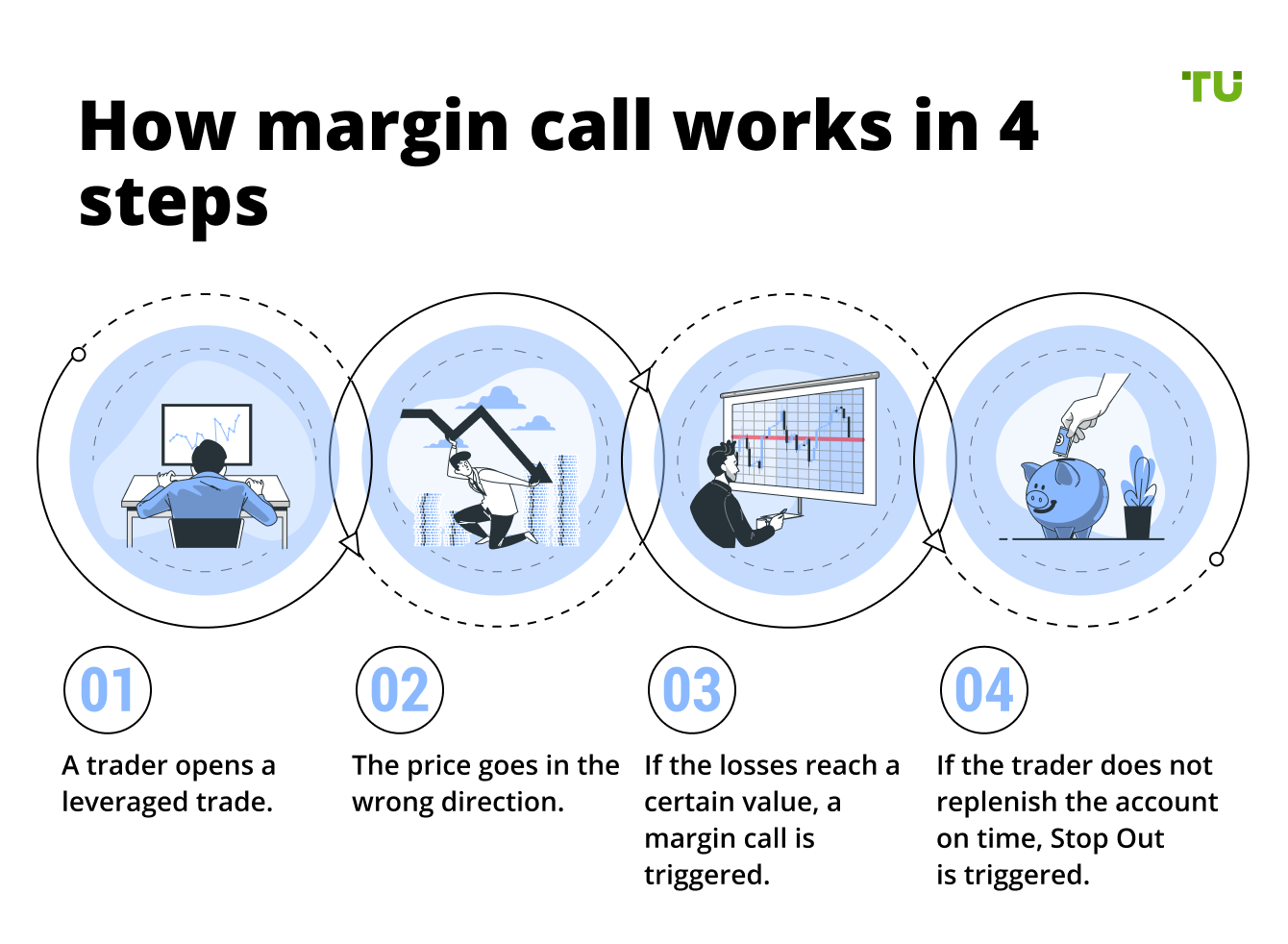

Marjin ticareti bir dizi potansiyel fayda sağlar, ancak aynı zamanda bazı ek riskler de içerir. Tam olarak anlamanız gereken en önemli risklerden biri marjin çağrılarıdır. Bu, temelde komisyoncunuzun hesabınızın öz sermaye tutarını artırmanız gerektiği yönündeki talebidir. Her broker, teklif ettikleri marj hesabına ilişkin ayrı kurallara sahiptir ve hesabınızın öz sermaye tutarını ne zaman artırmanız gerektiği brokerden brokere değişir. Teminat çağrılarının en yaygın nedeni yüksek kaldıraçlı ticarettir.

Tüm brokerlerin size ek öz sermaye gerektiğini bildirmediğini unutmamak önemlidir. Ayrıca, aracı kurumunuz hesabınızın öz sermayesini artırmak için gerekli önlemleri alabilir ve şirket vergi ve mali yükümlülükleri dikkate almadan hangi pozisyonları seçip satabilir. Bu nedenle, marjin çağrılarının nasıl tetiklendiğini ve bunlardan nasıl kaçınabileceğinizi iyice anlamak çok önemlidir. Bu makale, teminat tamamlama çağrısının ne anlama geldiğini ayrıntılı olarak anlamanızı sağlayacak tüm bilgileri içermektedir. Öyleyse, hadi içine dalalım.

Teminat Çağrısı Nedir? Tanım

Genel olarak marjin çağrısı, marjin hesabınızdaki bir veya daha fazla menkul kıymetin (borç alarak açtığınız) bakiyesinin değerinin çok düştüğüne dair aracı kurumdan gelen bir uyarı veya göstergedir. Başka bir deyişle, teminat hesabınızdaki öz sermayenin değeri artık aracının teminat gereksinimlerini karşılamak için yeterli değildir. Bir marjin çağrısı gerçekleştiğinde, yatırımcı olarak hesabınıza menkul kıymet veya para eklemeniz gerekir. Ayrıca, marjin çağrısını çözmek için hesabınızda tuttuğunuz mümkünse bazı varlıklarınızı da satabilirsiniz.

Ne Zaman Teminat Çağrısı Alabilirsiniz? Örnekler

İşte teminat tamamlama çağrısı kavramını daha iyi anlamak için inceleyebileceğiniz bazı gerçek hayat örnekleri.

Teminat Tamamlama Çağrısı Örnek 1

Şimdi, belirli bir şirketten 10.000 hisse satın almaya karar verdiğiniz başka bir basit örneği ele alalım. Tek bir hissenin fiyatı 5 ABD doları, yani toplamda 50.000 ABD dolarına ihtiyacınız olacak. Ancak elinizde gerekli miktarın yalnızca yüzde 50'si var. Bu yüzden, diğer yüzde 50'yi aracı kurumunuzdan borç almaya karar veriyorsunuz. Ancak hissenin değeri yüzde 25 düşer, bu da aracı kurumun minimum sürdürme teminatı gereksinimidir. O zaman aracı kurumunuzdan bir teminat çağrısı alabilirsiniz.

Aracılar bir marj belirler ve ödünç aldığınız parayı temerrüde düşürmenizi önlemek için marj hesabınızda ek fon talep eder.

Teminat Çağrısı Örneği 2

Marjin hesaplamasının nasıl çalıştığını anlamak için gerçek zamanlı örneği ele alalım. Bir yatırımcı olarak, 5.000 ABD doları nakit ve 5.000 ABD doları marj kullanarak 10.000 ABD doları değerinde hisse senedi satın aldığınızı varsayalım. Ancak ne yazık ki, satın aldığınız menkul kıymetler 7.000 ABD dolarına düştü. Dolayısıyla, öz sermaye yüzdesi şöyle olacaktır:

7.000 ABD doları (mevcut değer) - 5.000 ABD doları (borç aldığınız miktar) = 2.000 ABD doları (öz sermayeniz)

2.000 ABD doları (öz sermayeniz) / 7.000 ABD doları (mevcut değer) = 0,28

Özkaynak yüzdesi şöyle olacaktır:

0,28 x 100 = yüzde 28

Gördüğünüz gibi, yukarıdaki hesaplama öz sermaye oranınızın yüzde 28'e düştüğünü gösteriyor.

Ancak aracı kurumunuzun kural ve düzenlemelerine göre, hesabınızda minimum yüzde 30 marj tutarı bulundurmanız gerekir. Ancak öz sermaye oranınız bundan daha düşük. Bu nedenle, aracı kurum bir teminat tamamlama çağrısı yapacak ve hesabınıza aşağıdaki tutarı yatırmanız gerekecektir:

7.000 ABD doları (mevcut değer) x 0,30 (gerekli minimum yüzde) = 2100 ABD doları

2100 ABD doları (minimum öz sermaye gereksinimi) - 2.000 ABD doları (mevcut öz sermaye tutarı) = 100 ABD doları

Yukarıdaki hesaplamanın gösterdiği gibi, komisyoncunun talebini karşılamak için hesabınıza 100 ABD doları ek para yatırmanız gerekecektir.

Teminat Çağrısı Durumunda Yapmanız Gerekenler

Tüm ticaret türleri ve tarzlarıyla ilişkili olan ve asla tamamen ortadan kaldırılamayan kritik bir faktör "risk "tir. Marjin çağrısı, marjin ticaretinde muhtemelen en önemli olanıdır ve brokerinizden alırsanız, talebi karşılamak için aşağıda belirtilen uygulamaları takip etmeyi düşünün.

Derhal Ek Fon Yatırın

İlk ve en belirgin çıkış yolu, marjin hesabınıza derhal gerekli ek fonları yatırmaktır. Teminat tamamlama çağrısını karşılamak istiyorsanız bunu son ödeme tarihine kadar yapmanız gerektiğini unutmayın. Aksi takdirde, aracı kurumunuz önceden herhangi bir bildirimde bulunmaksızın menkul kıymetlerinizden birini veya daha fazlasını satma hakkına sahip olacaktır.

Bir Pozisyonun Tasfiyesi

Basit bir ifadeyle pozisyonlarınızdan birini veya daha fazlasını tasfiye etmek, tahvil veya hisse senedi gibi menkul kıymetleri satmak anlamına gelir. Karşılığında, teminat tamamlama çağrısını karşılamak için kullanabileceğiniz nakit para alırsınız.

Hisse Senetlerini Hesabınıza Yatırın

Bazı brokerler hisse senetlerini hesabınıza yatırmanıza izin verir. Ancak aracı kurumunuzun kurallarına bağlı olarak, bu işlem birkaç haftaya kadar sürebilir. Teminat tamamlama çağrısı süresi dolmadan önce hisse senetlerinin yatırılıp yatırılmayacağından emin olmak için aracı kurumunuzla iletişime geçin.

Broker Teminat Gereksinimleri

Ayrıntılara girmeden önce, marj gereksinimlerinin büyük ölçüde brokerinizin düzenlemelerine ve risk yönetimi kurallarına ve ayrıca ticaret yaptığınız piyasaya bağlı olduğunu unutmamak önemlidir. Bu nedenle, benzersiz ticaret ihtiyaçlarınıza uygun marj kuralları sunan aracı kurumu seçmek önemlidir.

Hisse Senedi Komisyoncuları Teminat Gereksinimleri

Genel olarak, borsa brokerlerinin diğer broker türlerine kıyasla daha katı marj gereksinimleri vardır. Burada en popüler iki borsa brokerinin marj gereksinimlerini tartışacağız.

İnteraktif Brokerler: Hisse Senedi Teminat Gereksinimleri

| Marj | Kurallar |

|---|---|

| Marj Bakım Marjı |

Kurallar Yüzde 25 x hisse senedi değeri |

| Marj Başlangıç teminatı |

Kurallar Yüzde 25 x hisse senedi değeri (yüzde 100 satın alma fiyatı veya minimum 2.000 ABD doları - daha düşük olanı seçilecektir) |

| Marj Reg T Gün Sonu için Başlangıç Teminatı |

Kurallar Yüzde 50 x hisse senedi değeri |

| Marj IRA (Bireysel Emeklilik Hesabı) Teminatı |

Kurallar Aynı miktarda nakit |

| Marj Nakit, IRA (Bireysel Emeklilik Hesabı) nakit |

Kurallar Yüzde 100 x hisse senedi değeri |

| Marj | Kurallar |

|---|---|

| Marj Bakım Marjı |

Kurallar Hisse senedinin değeri 2,50 dolardan az veya 2,50 dolara eşitse hisse başına 2,50 ABD doları |

| Marj Başlangıç teminatı |

Kurallar Yukarıdaki ile aynı |

| Marj Reg T Gün Sonu için Başlangıç Teminatı |

Kurallar Yüzde 50 x hisse senedi değeri |

| Marj IRA (Bireysel Emeklilik Hesabı) Teminatı |

Kurallar Aynı miktarda nakit |

| Marj Nakit, IRA (Bireysel Emeklilik Hesabı) nakit |

Kurallar Geçerli değil |

Webull: Hisse Senedi Teminat Gereksinimleri

| Güvenlik Türü | Bakım Gereksinimi | İlk Gereksinim | Günlük Ticaret için Gerekenler |

|---|---|---|---|

| Güvenlik Türü Değeri 5 ABD dolarından fazla |

Bakım Gereksinimi Yüzde 25 x marj değeri |

İlk Gereksinim Yüzde 50 x marj değeri |

Günlük Ticaret için Gerekenler Yüzde 25 x marj değeri |

| Güvenlik Türü Değeri 3 ABD dolarından büyük ancak 4,99 ABD dolarından küçük |

Bakım Gereksinimi Yüzde 50 x marj değeri |

İlk Gereksinim Yüzde 50 x marj değeri |

Günlük Ticaret için Gerekenler Yüzde 25 x marj değeri |

| Güvenlik Türü Değeri 2,99 ABD dolarından az |

Bakım Gereksinimi Yüzde 100 x marj değeri |

İlk Gereksinim Yüzde 100 x marj değeri |

Günlük Ticaret için Gerekenler Yüzde 25 x marj değeri |

| Güvenlik Türü 2 Kat Kaldıraçlı ETF'ler |

Bakım Gereksinimi Yüzde 50 x marj değeri |

İlk Gereksinim Yüzde 50 x marj değeri |

Günlük Ticaret için Gerekenler Yüzde 50 x marj değeri |

| Güvenlik Türü 3x Kaldıraçlı ETF'ler |

Bakım Gereksinimi Yüzde 75 x marj değeri |

İlk Gereksinim Yüzde 75 x marj değeri |

Günlük Ticaret için Gerekenler Yüzde 75 x marj değeri |

| Güvenlik Türü | Bakım Gereksinimi | İlk Gereksinim | Günlük Ticaret için Gerekenler |

|---|---|---|---|

| Güvenlik Türü Değeri 16.625 ABD dolarından fazla |

Bakım Gereksinimi Yüzde 30 x marj değeri |

İlk Gereksinim Yüzde 30 x marj değeri |

Günlük Ticaret için Gerekenler Yüzde 25 x marj değeri |

| Güvenlik Türü Değeri 5 ABD dolarından büyük ancak 16.625 ABD dolarından küçük |

Bakım Gereksinimi Hisse başına 5 ABD doları |

İlk Gereksinim Hisse başına 5 ABD doları |

Günlük Ticaret için Gerekenler Yüzde 25 x marj değeri |

| Güvenlik Türü 2,51 ABD dolarından büyük ancak 4,99 ABD dolarından küçük bir değer |

Bakım Gereksinimi Yüzde 100 x marj değeri |

İlk Gereksinim Yüzde 100 x marj değeri |

Günlük Ticaret için Gerekenler Yüzde 25 x marj değeri |

| Güvenlik Türü Değeri 2,50 ABD dolarından az |

Bakım Gereksinimi Hisse başına 2,50 ABD doları |

İlk Gereksinim Hisse başına 2,50 ABD doları |

Günlük Ticaret için Gerekenler Yüzde 25 x marj değeri |

| Güvenlik Türü 2 Kat Kaldıraçlı ETF'ler |

Bakım Gereksinimi Yüzde 60 x marj değeri |

İlk Gereksinim Yüzde 60 x marj değeri |

Günlük Ticaret için Gerekenler Yüzde 50 x marj değeri |

| Güvenlik Türü 3x Kaldıraçlı ETF'ler |

Bakım Gereksinimi Yüzde 90 x marj değeri |

İlk Gereksinim Yüzde 90 x marj değeri |

Günlük Ticaret için Gerekenler Yüzde 75 x marj değeri |

Brokerlerin bu değerleri ve ilgili gereklilikleri önceden haber vermeksizin değiştirebileceğini unutmamak önemlidir. Bu nedenle, marjin hesabınızda brokeriniz tarafından istenen minimum öz sermaye tutarından daha fazlasını tutmanız önemlidir.

Forex Brokerleri Marj Gereksinimleri

Yukarıda belirtildiği gibi, Forex ticaretindeki marj gereksinimleri, her bir komisyoncu tarafından yayınlanan kurallara ve düzenlemelere bağlıdır. Ancak Forex ticareti için brokerlerin tipik marj gereksinimleri yüzde 0.25 ila 2 olabilir. Genellikle 1'den fazla para biriminde işlem yapan bir hesap için marj yüzdesi tipik olarak yaklaşık yüzde 2 ila 100,000'dir. Burada en popüler Forex brokerlerinden ikisinin marj gereksinimlerini tartışacağız.

FxPro Marj Gereksinimleri

FxPro kaldıracının kullandığı marj modülü dinamiktir ve esas olarak ticaret yaptığınız araca, yerel yargı alanlarınıza ve kullandığınız ticaret platformuna bağlıdır. En önemli faktör şüphesiz yerel yargı yetkisidir. Bu nedenle, işlemlerinize karşı marjı hesaplamak için FxPro'nun sunduğu marj hesaplayıcısını kullanmanız gerekecek.

XM Marjin Gereksinimleri

XM brokerinin maksimum kaldıracı ve gerekli marjı, kullandığınız brokerin yan kuruluşuna, işlem yaptığınız araca ve varlık sınıflarınıza bağlıdır. XM'nin marja karşı genel kuralları şunlardır:

-

Hesabınız yüzde 50'den azsa komisyoncu size bir marj çağrısı gönderir ve hesabınızı doldurmak için bazı pozisyonlarınızdan çıkmanız gerekir.

-

Hesap bakiyeniz yüzde 20'nin altına düşerse, aracı kurum açık pozisyonlarınızdan çıkmaya başlayabilir.

FOREX.com Teminat Gereksinimleri

FOREX.com, Forex ticareti için en popüler çevrimiçi aracı kurumlardan biridir. Aşağıdaki tablo, bu komisyoncunun en yaygın işlem gören döviz çiftlerine karşı tipik marj seviyelerini göstermektedir.

| Para Birimi Çifti | Minimum Teminat Gereksinimi |

|---|---|

| Para Birimi Çifti EUR/USD |

Minimum Teminat Gereksinimi Yüzde 2 |

| Para Birimi Çifti GBP/USD |

Minimum Teminat Gereksinimi Yüzde 5 |

| Para Birimi Çifti AUD/USD |

Minimum Teminat Gereksinimi Yüzde 3 |

| Para Birimi Çifti AUD/CAD |

Minimum Teminat Gereksinimi Yüzde 3 |

| Para Birimi Çifti USD/CAD |

Minimum Teminat Gereksinimi Yüzde 2 |

IG Teminat Gereksinimleri

IG, forex ticareti için harika araçlar ve bir ortam sunan bir başka harika çevrimiçi aracı kurumdur. Aşağıdaki tablo, bu komisyoncunun popüler döviz çiftlerine karşı marj gereksinimlerini açıklamaktadır.

| Döviz Çifti | Minimum Teminat Gereksinimi |

|---|---|

| Para Birimi Çifti EUR/USD |

Minimum Teminat Gereksinimi Yüzde 2 |

| Para Birimi Çifti GBP/USD |

Minimum Teminat Gereksinimi Yüzde 5 |

| Para Birimi Çifti AUD/USD |

Minimum Teminat Gereksinimi Yüzde 3 |

| Para Birimi Çifti EUR/JPY |

Minimum Teminat Gereksinimi Yüzde 4 |

| Para Birimi Çifti USD/CHF |

Minimum Teminat Gereksinimi Yüzde 2 |

Offshore Brokerler Marj Gereksinimleri

Çoğu offshore broker, daha fazla yatırımcı ve tüccar çekmek için düşük marj gereksinimleri yayınlar. Ancak işin gerçeği, özellikle acemi tüccarlar için birçok nedenden dolayı geleneksel çevrimiçi brokerlerden daha riskli olabileceğidir. Bunun en önemli nedeni, çoğu offshore brokerin herhangi bir tanınmış finans otoritesi tarafından düzenlenmemesidir. Dolayısıyla, herhangi bir şey ters giderse, bir tüccar olarak, tazminat ayarlamak için offshore komisyonculuğunuzun suistimalini rapor edemezsiniz. Dahası, düşük bir başlangıç marjına sahip bir komisyoncu seçseniz bile, temel ticaretin tam piyasa değerinden yine de sorumlu olacaksınız.

3 Basit Kural: Teminat Çağrısından Nasıl Kaçınılır?

Aracı kurumunuzdan marj çağrılarından kaçınmak istiyorsanız, aracı kurumunuz tarafından yayınlanan marj gereksinimlerini iyice anlamalısınız. Bu şekilde, kendinizi marj çağrısının kurbanı olmaktan korumak için gerekli adımları atabileceksiniz.

Aşağıda, komisyoncunuzun marj gereksinimlerini anlamak dışında izleyebileceğiniz üç basit kural yer almaktadır.

-

Kural No. 1: Tüm yumurtalarınızı tek bir sepete koymaktan kaçının ve portföyünüzü çeşitlendirin.

-

Kural No. 2: Tüm marjin satın alma gücünüzü kullanmaktan kaçının.

-

Kural No. 3: Yüksek volatiliteye sahip menkul kıymetlerle işlem yaparken marj kullanmaktan kaçının.

Teminat Seviyesi Nasıl Hesaplanır?

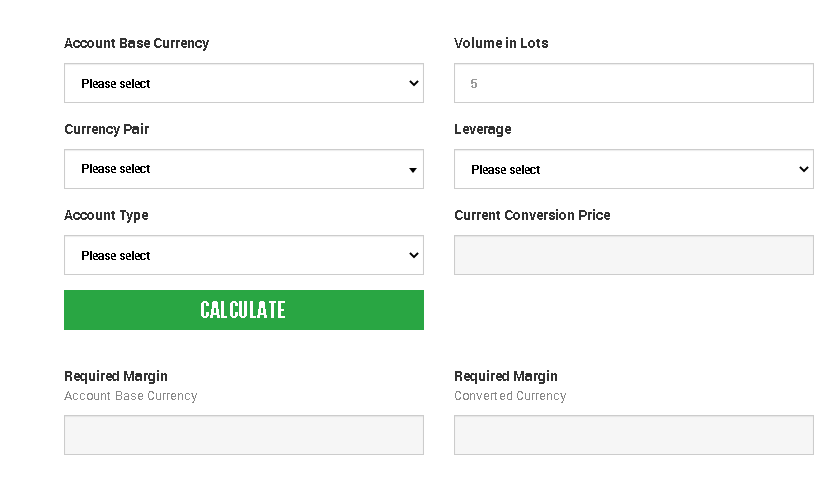

Teminat tamamlama çağrısı hesaplaması yapmak için, internette bulunan herhangi bir teminat hesaplayıcısını kullanabilirsiniz. En iyi uygulama, aracı kurumunuz tarafından sağlanan marj hesaplayıcısını kullanmaktır. Örneğin, çevrimiçi ticaret için bir XM komisyoncusu kullanıyorsanız, resmi marj hesaplayıcısını kullanmayı düşünün.

Forex Spreadi

Örnek

XM marj hesaplayıcısını kullanmak için, gerekli marjı hesaplamak üzere aşağıdaki bilgileri sağlamanız gerekir.

-

Hesabınızın temel para birimi = örneğin USD

-

Döviz çifti = örneğin EUR/USD

-

Kaldıraç = örneğin 100

-

Dayanak pozisyonun büyüklüğü (lot olarak) = örneğin 500.000 (toplam 5 lot)

-

Güncel döviz kuru = örneğin 1,254 EUR/USD

Hesaplayıcı, hesaplamayı aşağıdaki şekilde gerçekleştirir:

Gerekli teminat = (işlem büyüklüğü) / (Hesap para biriminin cari döviz kuru x kaldıraç)

Gerekli marj = (500.000) / (1,254 x 100)

Gerekli marj = 3987,24 ABD doları

Forex Marjin Riskleri

Artık Forex ticaretinde marjın ne olduğunu ve nasıl hesaplandığını anladığınıza göre, ilgili riskleri tartışmanın zamanı geldi. Forex ticareti için marj edinmeye başlamadan önce bunları iyice anlamak çok önemlidir.

Sistemik Risk

Marj üzerinden Forex ticareti ile ilişkili birincil risk sistemik risktir. Tamamen piyasanın kontrolü dışında olan bir şeyden kaynaklanır ve sonuç olarak tüm finansal sistem çökebilir. Şunları içerir

-

Yasama ve düzenleme değişiklikleri

-

Siyasi çatışmalar ve grevler

-

Faiz oranları, büyüme, enflasyon vb. gibi dramatik finansal kararlar.

Likidite Riski

Zaten bildiğiniz gibi, Forex piyasası makul ölçüde likittir, ancak bu kesinlikle düşük likiditeye duyarlı olmadığı anlamına gelmez. Hafta sonları, resmi tatiller gibi çeşitli nedenler likiditede düşüşe neden olabilir.

Kaldıraç Riski

Gerçek şu ki, kaldıraç yüksekse daha fazla para kazanabilirsiniz, ancak aynı zamanda yüksek miktarda para da kaybedebilirsiniz. Brokeriniz tarafından sizin için yüksek kaldıraç mevcut olsa bile, bunu mutlaka edinmeniz gerekmez.

Marjin Ticaretinin Faydaları Var mı?

Marjin ticareti, ilişkili risklerin yanı sıra bazı büyük faydalar da sağlar. En önemlilerinden bazıları aşağıda belirtilmiştir.

-

Kârınızı artırmak için size varlıklardan yararlanma fırsatı sunar.

-

Hisse fiyatlarındaki düşüşlerden kâr elde etmenizi sağlar.

-

Portföyünüzü çeşitlendirmek için marj ticaretini kullanabilirsiniz.

-

Krediye kıyasla daha düşük faiz oranları ile gelir.

-

Ödünç aldığınız parayı esnek bir programla geri ödeyebilirsiniz (ödünç aldığınız para minimum marj bakım tutarını aşmıyorsa).

Marjin Edinmenin Kullanım Örneği 1

Kapsamlı bir araştırmadan sonra XYZ şirketinin rakiplerinin ilerlemesi nedeniyle finansal hedeflerine ulaşamayacağını öngördüğünüzü varsayalım. Bu nedenle, marjin hesabınızı kullanarak XYZ şirketinin 10 hissesini ödünç aldınız ve hisse başına 500 ABD dolarından 5.000 ABD dolarına açığa sattınız.

10 ay sonra, XYZ'nin hisse değeri tahmin ettiğiniz gibi yüzde 20 oranında düşmüştür. Bu, tek bir hissenin artık 400 ABD doları değerinde olduğu anlamına gelir. Şimdi 4.000 ABD doları ödeyerek XYZ şirketinin 10 hissesini satın alıyorsunuz ve bunları aracı kurumunuza iade ediyorsunuz. Elde ettiğiniz kâr 1.000 ABD dolarıdır. Elbette, geçerli vergileri, marj kredisi faizini ve komisyonu ödemeniz gerekecektir.

Marj Edinmenin Kullanım Örneği 2

Forex ticareti açısından marjın en büyük avantajlarından biri, yatırımcıların minimum miktarda Forex ticaretine katılmalarına izin vermesidir. Aksi takdirde, yatırımcıların 100.000 birime kadar para yatırmaları gerekecektir.

Örneğin, EUR/USD döviz çifti 1,11284 ABD doları alış değeri ve 1,11276 satış değeri ile 1,1128 ABD dolarından işlem görüyorsa. Bir standart lot satın almaya karar veriyorsunuz çünkü Euro'nun ABD doları karşısında değerini artıracağını tahmin ediyorsunuz. Ancak şu anda hesabınızda 111.248 ABD doları (100.000 avro) olacak tek bir standart lot satın almak için yeterli paranız yok. İşte bu noktada marj devreye girer, çünkü bu tür işlemlere çok küçük bir miktar parayla katılmanıza olanak tanır. Diyelim ki aracı kurumunuzun EUR/USD'ye karşı marj faktörü yalnızca yüzde 2, yani yalnızca 2224,96 ABD dolarına (2.000 avro) ihtiyacınız olacak.

Marj Ticareti için En İyi Brokerler

Forex ticareti yapmak istiyorsanız, finansal hedeflerinize ve ihtiyaçlarınıza en uygun Forex brokerini seçmeniz gerekecektir. Dikkate almanız gereken en kritik faktörlerden biri marj kredisi faiz oranlarıdır. Size kolaylık sağlamak için, yalnızca en iyi Forex ticaret ortamını sunmakla kalmayan en iyi çevrimiçi Forex brokerlerinden üçünü seçtik. Ancak aynı zamanda sektördeki en düşük marj kredisi faiz oranlarını da sunuyorlar.

Webull - ABD Hisse Senetleri İçin En İyisi

Webull, yalnızca tamamen düzenlenmiş değil, aynı zamanda düşük riskli ve düşük maliyetli bir çevrimiçi broker olarak kabul edilen en iyi çevrimiçi aracı kurumlardan biridir. 2017'de kurulduğu için nispeten yeni bir çevrimiçi ticaret platformudur, ancak şaşırtıcı araçları ve özellikleri nedeniyle çok fazla popülerlik kazanmıştır.

USD marj oranı: Yüzde 7

Marjin hesabı minimum depozito: 2.000 ABD doları

Hesap açma zamanı: Bir gün

Demo hesap: Mevcut

FxPro - Forex İçin En İyisi

FxPro 2006 yılında kuruldu ve en iyi küresel Forex brokerlerinden biridir. En ünlü finans kuruluşları tarafından tamamen düzenlenmiştir. Ücretsiz para yatırma ve çekme seçenekleri ve düşük marj oranları sunar. Bu nedenle, marjda Forex ticareti için en iyi seçiminiz olabilir.

Sunulan hesap temel para birimlerinin sayısı: 9

Demo hesabı: Mevcut

Hesap açma süresi: bir gün

Minimum depozito: 100 ABD doları

Interactive Brokers - Uluslararası Piyasalar İçin En İyisi

Interactive Brokers, tercihleriniz ne olursa olsun ticaret yapmak için ihtiyacınız olan her şeyi sunan çevrimiçi ticaret platformlarından biridir. Tamamen düzenlenmiştir ve en düşük maliyetli çevrimiçi aracı kurumlardan biri olarak kabul edilir.

Minimum depozito: Çoğu hesap türü için 0 ABD doları

Demo hesap: Mevcut

Hesap oluşturma süresi: 1 ila 3 gün

USD marj oranı: Yüzde 1,6

GBP marj oranı: Yüzde 1,5

EUR marj oranı: Yüzde 1,5

Özet

Marjin ticareti hem avantajlar hem de risklerle birlikte gelir. Ancak marj ticaretinden yararlanmak için kapsamlı bir risk yönetimi stratejisiyle riskleri en aza indirebilirsiniz. Bu, yalnızca başka türlü yapamayacağınız işlemlere katılmanıza yardımcı olmakla kalmaz, aynı zamanda mümkün olan en kısa sürede kârınızı en üst düzeye çıkarmanıza da yardımcı olabilir. Bu kılavuzun marjin ticaretinin ne olduğunu ve marjin çağrısıyla en etkili ve verimli şekilde nasıl başa çıkacağınızı anlamanıza yardımcı olacağını umuyoruz. Bir sonraki marjlı işleminizi gerçekleştirirken bu bilgileri aklınızda bulundurun.

SSS

Kullanılmış marjin ne anlama gelir?

Marjin ticaretinde, her pozisyonun kendi gerekli marjini vardır ve bunların hepsi aracı kurumunuz tarafından toplanır, bu da kullanılmış marjin olarak bilinir.

Öz sermaye ne anlama gelir?

Basit bir ifadeyle, öz sermaye hesabınızın gerçek zamanlı toplam değeridir. Tüm açık pozisyonlarınızı içerir, ancak hiçbiri yoksa, toplam bakiyeniz öz sermaye olacaktır.

Marjsız Forex ticareti yapabilir misiniz?

Yalnızca Forex değil, isterseniz diğer ticaret türlerini de marj olmadan gerçekleştirebilirsiniz. Ancak marj kullanarak elde edebileceğiniz potansiyel kâra kıyasla kâr elde etmek daha fazla zaman alacaktır.

Teminat tamamlama çağrısı zararlı mıdır?

Evet, bir marj çağrısı, özellikle de zamanında çözmezseniz, ticaret hesabınız için çok zararlı olabilir. Komisyoncu, önceden herhangi bir bildirimde bulunmaksızın menkul kıymetlerinizi satmaya başlama hakkına sahip olacaktır.

Acemi yatırımcılar için sözlük

-

1

Ticaret

Alım satım, piyasa fiyatlarındaki dalgalanmalardan kâr elde etmek amacıyla hisse senedi, para birimi veya emtia gibi finansal varlıkların alınıp satılmasını içerir. Yatırımcılar, bilinçli kararlar almak ve finansal piyasalardaki başarı şanslarını optimize etmek için çeşitli stratejiler, analiz teknikleri ve risk yönetimi uygulamaları kullanırlar.

-

2

Uzun pozisyon

Forex'te uzun bir pozisyon, bir döviz çiftinin gelecekteki değerine ilişkin olumlu bir görünümü temsil eder. Bir tüccar uzun bir pozisyon aldığında, esasen çiftteki temel para biriminin teklif para birimine kıyasla değer kazanacağına dair bir bahis oynamış olur.

-

3

Risk Yönetimi

Risk yönetimi, karı maksimize ederken potansiyel kayıpları kontrol etmeyi içeren bir risk yönetimi modelidir. Ana risk yönetimi araçları zararı durdur, kar al, kaldıraç ve pip değerini dikkate alarak pozisyon hacminin hesaplanmasıdır.

-

4

Günlük ticaret

Günlük alım satım, kısa vadeli fiyat dalgalanmalarından kâr elde etmek amacıyla aynı işlem günü içinde finansal varlıkların alınıp satılmasını içerir ve pozisyonlar genellikle bir gecede tutulmaz.

-

5

Verim

Getiri, bir yatırımdan elde edilen kazanç veya geliri ifade eder. Hisse senetleri, tahviller veya diğer finansal araçlar gibi varlıklara sahip olmaktan elde edilen getirileri yansıtır.

Makaleyi hazırlayan ekip

Peter Emmanuel Chijioke, Traders Union websitesine katkı sağlayan profesyonel bir kişisel finans, Forex, kripto para, blok zinciri, NFT ve Web3 yazarıdır. Bilgisayar bilimi mezunu olan Peter, programlama, makine öğrenimi ve blockchain teknolojisi alanında sağlam bir geçmişe sahiptir. Yazılım, teknolojiler, kripto para birimleri ve Forex ticareti konularında kapsamlı bir anlayışa sahiptir.

Blockchain teknolojisindeki becerileri ve ticaret, yazılım ve kişisel finans konularında teknik makaleler hazırlama konusundaki 7 yılı aşkın deneyimiyle Peter Emmanuel Chijioke, teorik bilgiyi pratik uzmanlıkla birleştirerek benzersiz bir perspektif sunmaktadır. Geniş bir yelpazeye yayılan kişisel finans teknolojileri ve sektörleri konusundaki yetenekleri onu yenilikçi çözümler, kişisel finans ve yatırım teknolojilerine odaklanan tüm ekipler ve projeler için değerli bir unsur haline getirmektedir.