Конвергенция и дивергенция: все, что вам нужно знать

Дивергенция – это расхождение между движением цены и показаниями индикатора. Она указывает на возможное ослабление текущего тренда или его разворот.

Конвергенция – это схождение динамики цены и индикатора. Она подтверждает силу тренда и вероятность его продолжения.

Учет дивергенции и конвергенции – это один из методов анализа рынка, при котором нужно найти закономерности между показаниями индикаторов и текущей ценой. Этот подход могут использовать как профессионалы, так и новички. Однако важно правильно трактовать показания индикатора, чтобы не понести убытки. Мы рассмотрели, что такое конвергенция и дивергенция, а также рассмотрели примеры.

Что представляют собой дивергенция и конвергенция?

Дивергенция и конвергенция – термины, применяемые в различных областях, в том числе экономике, трейдинге, математике, музыке и биологии. Для трейдеров эти понятия особенно важны, поскольку они помогают анализировать трендовые движения, оценивать их силу, потенциал разворота или продолжения.

Определения:

-

Дивергенция происходит от латинского divergere, что означает "расхождение".

-

Конвергенция берет начало от латинского слова convergēns, которое переводится как "схождение".

Эти явления обнаруживаются путем анализа двух коррелирующих источников данных, например, динамики цены и индикатора.

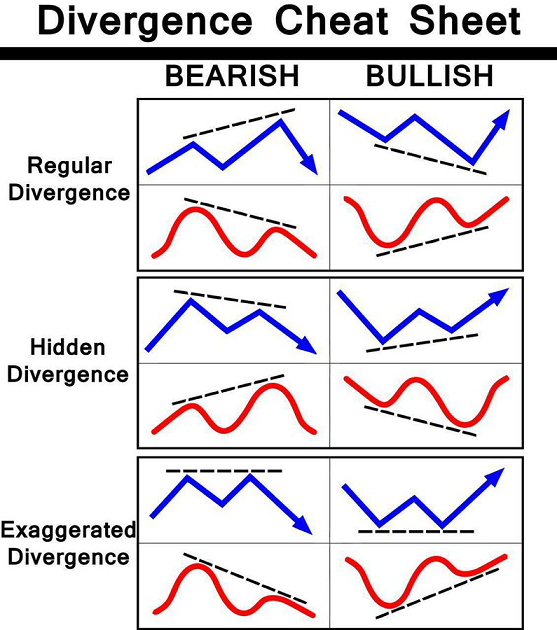

Типы дивергенции и конвергенции

Существует три основных вида дивергенции и конвергенции:

Классическая (Regular)

-

Бычья. Цена формирует понижающиеся минимумы, а индикатор – повышающиеся.

-

Медвежья. Цена показывает повышающиеся максимумы, а индикатор – понижающиеся.

Скрытая (Hidden)

-

Бычья. Цена демонстрирует повышающиеся минимумы, а индикатор – понижающиеся.

-

Медвежья. Цена формирует понижающиеся максимумы, а индикатор – повышающиеся.

Расширенная (Exaggerated)

-

Бычья. Двойное дно на графике цены и повышающиеся минимумы на индикаторе.

-

Медвежья. Двойная вершина на графике цены и понижающиеся максимумы на индикаторе.

Три вида дивергенции

Примеры дивергенции и конвергенции

Мы подготовили примеры конвергенции и дивергенции, чтобы вы могли наглядно понять, о чем идет речь.

Конвергенция

На графике ниже изображена динамика цены нефти марки Brent. В качестве индикатора выбран MACD (его использование носит иллюстративный характер). При восходящем тренде каждый новый максимум цены выше предыдущего, что подтверждается максимумами на MACD. Это пример конвергенции, где движение цены и индикатора совпадают.

Пример конвергенции

Дивергенция

Рассмотрим пример с нефтью Brent и индикатором RSI. Здесь минимумы цены становятся ниже, в то время как на индикаторе наблюдаются растущие минимумы. Это классическая бычья дивергенция, которая сигнализирует об ослаблении нисходящего тренда и возможном развороте вверх.

Пример дивергенции

Где и как искать дивергенции и конвергенции? Популярные индикаторы

Их можно находить на всех типах рынков – Форекс, фьючерсы, сырьевые товары, криптовалюты – и на любых таймфреймах, в том числе на внутридневных, дневных и недельных графиках.

Трейдеры используют различные индикаторы, такие как MACD, RSI, Stochastic, OBV, Money Flow. Главное – анализировать сигналы, которые подтверждают предположения о движении рынка. Рассмотрим кратко использование этих индикаторов для конвергенции и дивергенции.

RSI

RSI (Relative Strength Index) – индикатор, который помогает выявить зоны перекупленности или перепроданности. Его диапазон варьируется от 0 до 100.Пример: на графике показана бычья скрытая дивергенция (зеленая линия), а также классическая медвежья дивергенция (красная линия).

Пример конвергенции и дивергенции с RSI

MACD

Этот индикатор часто применяется для поиска сигналов разворота тренда. Пример графика Brent демонстрирует последовательность классической медвежьей дивергенции и бычьей скрытой дивергенции.

Пример конвергенции и дивергенции MACD

Awesome Oscillator

Индикатор, разработанный Биллом Уильямсом, помогает находить ключевые точки разворота. Например, на графике индекса S&P-500 две медвежьи дивергенции показали снижение рынка, одно из которых совпало с началом паники 2020 года.

Пример дивергенции с Awesome Oscillator

Для успешного поиска дивергенции и конвергенции необходимо выбрать брокера, который предлагает соответствующие индикаторы. Мы выбрали брокеров, которые предлагают терминалы MT4, MT5 и cTrader.

Лучшие Форекс-брокеры

| Брокер | Регуляция | Мин. депозит, $ | Мин.спред для EUR/USD, пипсы | Макс. спред пипсы |

MT4 | MT5 | cTrader | Открыть счет |

|---|---|---|---|---|---|---|---|---|

|

Tier-3 |

10 |

0.5 |

1.5 |

Да |

Да |

Нет |

||

|

Tier-1 |

100 |

1.0 |

1.6 |

Да |

Да |

Нет |

||

|

Tier-1 |

100 |

0.9 |

1.7 |

Да |

Да |

Да |

||

|

Tier-3 |

100 |

0.8 |

1.2 |

Да |

Да |

Нет |

||

|

Tier-1 |

0 |

0.1 |

0.2 |

Да |

Да |

Нет |

Риски и предупреждения торговли по конвергенции и дивергенции

Анализ конвергенции и дивергенции может быть полезной стратегией, но он сопряжен с определенными рисками. Ошибочная интерпретация сигналов или использование неподходящих индикаторов может привести к убыткам. Чтобы минимизировать риски, следует учитывать следующие факторы:

-

Ложные сигналы: некоторые индикаторы, такие как Stochastic, могут генерировать слишком много ложных сигналов.

-

Ретроспективный характер: дивергенции часто становятся очевидными только после их завершения, что ограничивает возможность своевременного входа.

-

Влияние рыночного шума: волатильность на коротких таймфреймах может искажать сигналы.

-

Отсутствие подтверждения: дивергенции сами по себе не гарантируют разворота тренда.

-

Риск переоценки тренда: неправильный выбор точки входа может привести к убыткам.

Контролируйте риски, используя стоп-лоссы и дополнительные инструменты анализа.

Используйте дивергенцию и конвергенцию при анализе рынка

Дивергенция и конвергенция – это перспективные методы анализа, которые могут существенно улучшить результаты вашей торговли. Однако их использование требует дисциплины, глубокого понимания и соблюдения ключевых принципов. Вот основные рекомендации для эффективного использования:

-

Изучите индикаторы. Разберитесь, как работают основные инструменты, такие как RSI, MACD или Awesome Oscillator, чтобы выбрать подходящий для вашей стратегии.

-

Ищите подтверждение. Не полагайтесь исключительно на сигналы дивергенции или конвергенции. Для подтверждения своих гипотез используйте дополнительные методы, такие как анализ объема, трендовые линии и свечные модели.

-

Управляйте рисками. Устанавливайте стоп-лоссы и лимитируйте размер позиций, чтобы минимизировать возможные убытки. Контроль рисков – ключ к долгосрочному успеху.

-

Практикуйтесь на демо-счетах. Прежде чем применять стратегию на реальных деньгах, отработайте ее на симуляторах или демо-счетах, чтобы лучше понять эффективность.

Регулярный анализ своих сделок и их результатов позволит вам совершенствовать подход и тем самым повышать вероятность успеха.

Резюме

Конвергенция – это совпадение динамики цены и индикатора. Дивергенция – это расхождение, сигнализирующее о возможном изменении тренда. Используйте дивергенции для поиска выгодных точек входа, но всегда подтверждайте их другими методами анализа и контролируйте риски. Постройте систему, основанную на дивергенциях, и анализируйте ее эффективность, чтобы достичь своих финансовых целей.

FAQs

На каких рынках можно использовать дивергенции?

Дивергенции применимы на всех рынках: Форекс, акции, сырьевые товары и криптовалюты. Они универсальны и эффективны для любых финансовых инструментов.

Как выбрать таймфрейм для анализа дивергенций?

Лучше начинать с более крупных таймфреймов, таких как дневные или недельные графики, чтобы снизить влияние рыночного шума. На коротких таймфреймах сигналы могут быть менее надежными.

Всегда ли дивергенция сигнализирует о развороте тренда?

Нет, не всегда. Некоторые дивергенции могут оказаться ложными сигналами, особенно без подтверждения другими методами анализа.

Почему важно подтверждать дивергенции дополнительными инструментами?

Дивергенции сами по себе не гарантируют успех. Дополнительные инструменты помогают избежать ложных сигналов и улучшить точность прогнозов.

Команда, работавшая над статьей

Иван – финансовый эксперт и аналитик. Специализируется на торговле на рынках Форекс, акций и криптовалют. Предпочтительный стиль торговли – консервативные стратегии с низким и средним риском, среднесрочные и долгосрочные инвестиции. Опыт на финансовых рынках – 8 лет. Занимается подготовкой текстовых материалов для начинающих трейдеров. Также специализируется на обзорах и оценке брокеров, анализируя их надежность, торговые условия и особенности.

Автор, редактор и корректор портала Traders Union с 2017 года. С 2020 года занимает должность заместителя главного редактора сайта международного объединения трейдеров Traders Union, имеет 10-ти летний опыт работы с текстами в экономической и финансовой сферах. В период с 2017 по 2020 год Ольга выполняла обязанности журналиста и редактора информационного агентства IaftNews, рубрик экономические и финансовые новости. На данный момент Ольга входит в команду ведущих отраслевых экспертов и работает над созданием образовательных статей финансово-инвестиционной тематики, курирует их формирование и публикацию на сайте Traders Union.