Новичкам будет полезно ознакомиться с экспертным мнением и рекомендациями по вопросам маржинальной торговли. Основные из них следующие:

Не торопитесь бездумно наращивать объем сделки с помощью финансового рычага, даже если вам кажется, что тренд точно идет в нужную сторону. Прием разгона депозита с помощью заемных средств допускается в агрессивных типах стратегий. Но при этом растут риски потери депозита. Боитесь потерять деньги, не разбираетесь в трейдинге – не увеличивайте объемы сделок.

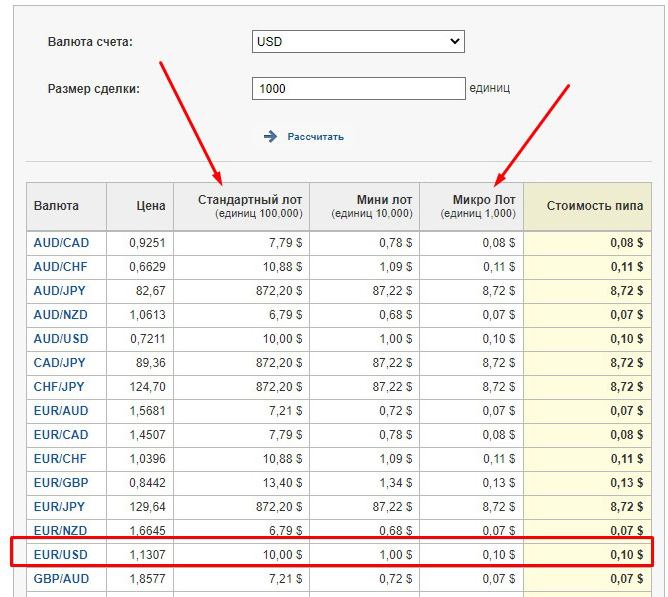

Используйте плечо в рамках риск-менеджмента. Ваша задача – рассчитать объем лота по сделке так, чтобы соблюдалось правило риска по сделке и длине стоп-лосса. От объема сделки зависит стоимость пункта, которая напрямую влияет на размер возможного убытка. Финансовый рычаг поможет уменьшить сумму залога, тем самым повысив значение «Свободной маржи» и «Уровня».

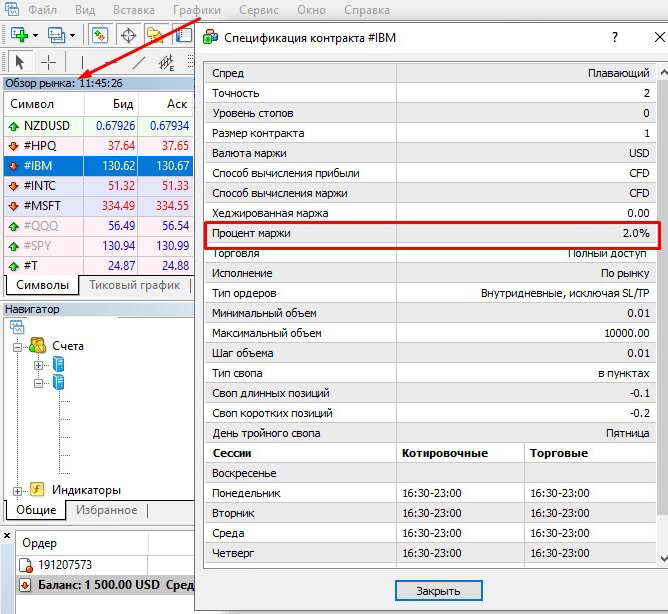

Для расчета объема позиции используйте калькуляторы, которые по виду актива, финансовому рычагу и объему позиции рассчитают залог и стоимость пункта.

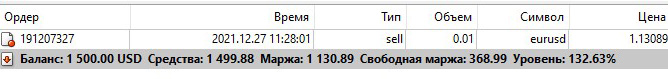

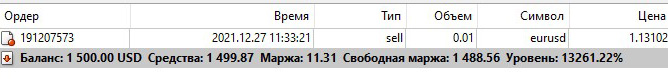

Контролируйте ситуацию. Периодически проверяйте, каким объемом открываются позиции и как при этом в терминале меняется значение «Уровня». Если по каким-то причинам плечо было уменьшено, вы увидите резкое уменьшение «Уровня». Помните, что по стоп-ауту закрываются все позиции, включая убыточные.

Используйте рычаг для того, чтобы выдержать временную просадку. Если вы понимаете, что коррекция временная, но суммы собственных средств недостаточно, вы можете воспользоваться плечом. Если же коррекция оказывается новым трендовым движением – закрывайте позицию в убыток без «пересиживания»

Диверсифицируйте риски и помните, что цель трейдинга – не максимальная прибыль, а оптимальный доход при умеренных рисках. Если вы не хотите использовать заемные средства, вы в любой момент можете в настройках счета указать плечо 1:1.

Маржинальная торговля подходит не для каждой торговой системы. Например, использование коэффициента Мартингейла уже через 5-6 подряд убыточных сделок приведет к полной потере депозита. Потому рекомендуем следующее: прогоните торговую систему в тестере МТ4 или МТ5 с разными значениями плеча и посмотрите, как будет меняться статистика. Насколько больше будет убыточных сделок в том или ином случае, как часто будут закрываться сделки по стоп-лоссу, сравните эквити. Так вы сможете понять и визуально увидеть целесообразность маржинальной торговли и оценить потенциальные риски.